Обвал рубля и падение цен на нефть

Иван Копейкин для спецпроекта, посвященного итогам 2014 года

Конец старого мира — так можно охарактеризовать экономические итоги 2014 года. Долгие годы жизни в путинской России приучили нас, что благополучие определяется высокими нефтяными ценами и стабильным курсом национальной валюты. Несмотря на тревожные прогнозы, явные свидетельства стагнации и различимую невооруженным взглядом недееспособность правительства Дмитрия Медведева, еще в январе можно было ни о чем не волноваться: Российская Федерация продавала нефть по 105 долларов за баррель, а сами мы шли в обменники и покупали хрустящие доллары по 33 рубля. Сегодня мир перевернулся, раз уж черное золото на наших глазах превратилось в свинец, а 16 декабря в тех же самых обменниках нам уже выдавали по доллару за каждые 70 рублей. Кризис, который, казалось, можно было бесконечно откладывать на потом, наступил.

Эр-Рияд против Вашингтона

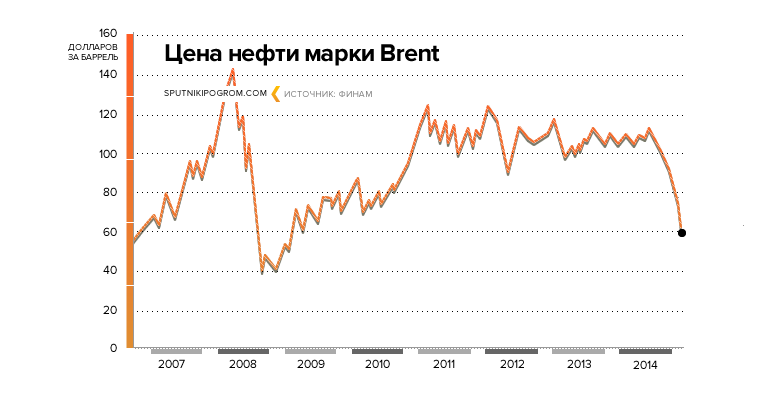

ефть марки Brent последние две недели торгуется по 60–62 доллара за баррель. Российская Urals исторически следует за ней, будучи при этом дешевле на пару долларов. Как таковое падение началось в конце июня. Brent тогда подорожала до 114,7 долларов за баррель. Запомните эту цифру, в ближайшие годы подобной благодати мы уже не увидим. Печальная история нефтяного падения выглядела следующим образом: 12 октября котировки Brent пробили уровень в 90 долларов за баррель, 13 ноября — 80 долларов, 4 декабря — 70 долларов, а уже 16 декабря — 60 долларов.

То, что цены на нефть рано или поздно начнут снижаться, было понятно уже давно. Достаточно посмотреть на котировки, чтобы убедиться в этом. Несмотря на достаточно широкий диапазон колебаний — от 100 до 120 долларов за баррель — заметно, что каждый новый взлет обрывался на уровне ниже предыдущего. Посткризисные максимумы — 126 долларов за баррель в апреле 2011 года и марте 2012-го. Следующие пики — 119 долларов за баррель в сентябре 2012-го и феврале 2013-го. И наконец, упомянутые выше почти 115 долларов за баррель минувшим летом. И это при том, что последние три года на Ближнем Востоке и в Северной Африке — ключевых регионах нефтедобычи — творился настоящий бардак. Серия арабских революций (добрый полковник Каддафи даже грозился в какой-то момент взорвать все нефтяные месторождения в Ливии) и санкции в отношении Ирана — если бы этого не было, нефть подешевела бы уже давно.

С точки зрения фундаментального анализа, основной причиной нисходящей динамики нефтяных котировок выступало превышение предложения нефти над спросом на нее. В 2011–2012 годах Международное энергетическое агентство (МЭА) оценивало среднесрочный дефицит нефти в 1,5 млн баррелей в день (1,8% мирового предложения). В прошлом году дефицит составлял всего 400 тыс. баррелей в день. А в нынешнем появились первые признаки переизбытка нефти: по оценке все того же МЭА, среднесуточное потребление нефти в 2014 году составит 92,4 млн баррелей. При этом в сентябре поставки нефти на мировой рынок составляли 93,8 млн баррелей в день.

Главных причин для подобного изменения конъюнктуры на нефтяном рынке всего две: рост добычи сланцевой нефти в США и замедление экономик ЕС и Китая, основных потребителей черного золота после все тех же Соединенных Штатов.

Действительно, за последний год темпы прироста китайского ВВП снизились с 7,8% до 7,4%. Изменение, казалось бы, незначительное, но нужно учитывать, что экономика Поднебесной уже обогнала США и стала первой по размерам в мире. К тому же если раньше основные нефтяные потоки шли в Европу и США, то последние десять лет баланс спроса стал меняться и акцент сменился на Азию. Так, еще два года назад Китай и соседние с ним азиатские страны повышали глобальный спрос на нефть в среднем на дополнительные 750 тыс. баррелей в сутки каждый год. Сейчас этот дополнительный спрос сократился до 590 тыс. баррелей в сутки.

Что касается Америки, то она существенно сократила объем импорта нефти с максимума в 12,5 млн баррелей в день в середине 2000-х до 6,5 млн баррелей в день — это уровень 1991 года. Наглядный пример — Нигерия, которая еще в 2010 году была четвертым по размеру поставщиком нефти в США. Сегодня американцы не импортируют нигерийскую нефть.

Одновременно увеличили добычу американские нефтяники — сверхагрессивно. Сейчас добыча нефти в США составляет почти 9 млн баррелей в день, четыре года назад было всего 5,5 млн баррелей. Такими темпами американцы уже к концу 2015 года могут обогнать по показателям добычи Россию и Саудовскую Аравию. При этом в Америке существуют ограничения на экспорт сырой нефти, так что добываемые углеводороды с избытком покрывают внутренние потребности.

Нельзя обойти стороной еще один связанный с США фактор. Так как нефтяные котировки номинированы в долларах, их динамика крепко связана с поведением американской валюты. На протяжении 2000-х доллар слабел, подталкивая при этом к росту цены не только на нефть, но и на газ, металлы и даже акции. Последние несколько лет свою роль сыграла и политика количественного смягчения, которую Федеральная резервная система взяла на вооружение для реанимации американской экономики после кризиса 2008 года. В общих чертах ее суть заключалась в массированном выкупе у банков казначейских облигаций. За шесть лет существования программы баланс ФРС увеличился с 1 трлн долларов до 4,4 триллионов. В условиях такой эмиссии доллар, разумеется, не мог не слабеть. Сейчас же количественное смягчение завершено, американская экономика пришла в себя — значит, ближайшие годы (если не десятилетия) доллар будет только дорожать, а замкнутые на него финансовые и товарные активы — дешеветь.

Есть еще несколько не самых очевидных и важных, но не менее интересных факторов. Во-первых, технологии нефтепереработки не стоят на месте: конечный выход светлых нефтепродуктов постоянно увеличивается. Во-вторых, эпоха высоких нефтяных цен подталкивает импортеров нефти к внедрению энергосберегающих технологий. И в-третьих, во всем мире активно — пусть и с переменным успехом — развивается альтернативная энергетика.

Но никакие фундаментальные факторы не могут объяснить такого оглушительного — почти в два раза — падения нефтяных цен всего за три месяца. Неудивительно, что на такой почве пышным цветом расцветают разнообразные теории заговора. Самая популярная — США решили наказать Россию, повторив историю 80-х, когда Саудовская Аравия с подачи президента Рональда Рейгана резко нарастили добычу, обвалив мировые цены на нефть и следом — СССР. Идея, конечно, интересная, но совершенно не выдерживает критики: для того, чтобы провернуть такую операцию, пары-тройки месяцев новой холодной войны явно недостаточно. К тому же какого бы то ни было агрессивного наращивания добычи со стороны Саудитов не наблюдается.

Так что напрашивается достаточно скучное, но, по всей видимости, самое верное объяснение. Нефть в современном мире — уже не только топливо, но и финансовая переменная. Котировки все той же Brent формируются на деривативных рынках Нью-Йорка, Чикаго и Лондона. Только паническими настроениями, воцарившимися в какой-то момент на основных биржевых площадках мира, можно объяснить тот факт, что последний месяц нефтяные котировки теряли по 1–2% в день. Для русских людей это очень печальный факт: все благополучие путинской России зависит по сути от того, насколько вкусным был утренний эспрессо у пары сотен трейдеров.

Но и Саудовская Аравия сыграла важную роль в нефтяной драме этого года. Когда цены только начали падать, аналитики и пресса обратили взоры на нефтяной картель ОПЕК, в котором Эр-Рияд играет первую скрипку. Страны-члены картеля устойчиво обеспечивают свыше 40% мировой добычи нефти, так что без особых проблем могут влиять на нефтяные цены, повышая или снижая квоты на добычу. Конечно, договорится о совместных действиях представителям двенадцати стран невероятно сложно. Но положительные примеры есть. Например, во время кризиса 2008 года члены ОПЕК договорились сократить суточную добычу нефти почти на 5 млн баррелей, поддержав тем самым нефтяные цены.

Первые недели нефтяного падения казалось, что ОПЕК повторит нечто подобное. В первой декаде сентября, когда цены опустились ниже 100 долларов за баррель, генсек ОПЕК Абдалла аль-Бадри поспешил успокоить членов картеля, намекнув, что в 2015 году при сохранении таких котировок возможно сокращение добычи. Но уже вскоре стало понятно, что ни о чем подобном речи быть не может. Ряду стран, входящих в ОПЕК (например, Венесуэле и Ирану) трехзначные цены на нефть нужны как воздух: в противном случае у них сначала начнут валиться государственные бюджеты, а затем и политический строй. Бюджет Саудовской Аравии сверстан из расчета 87,6 долларов за баррель, однако доля на мировом рынке нефти для Эр-Риада не менее важна. С тревогой глядя на рост добычи в США, Саудиты приняли решение собственное предложение черного золота не сокращать. Момент истины наступил 27 ноября, когда на саммите ОПЕК картель решил сохранить существующие квоты на добычу. Именно после этого хладнокровного решения постепенное — по 0,5% за день в среднем — падение цен на нефть сменилось обвалом.

Валютный сюрреализм

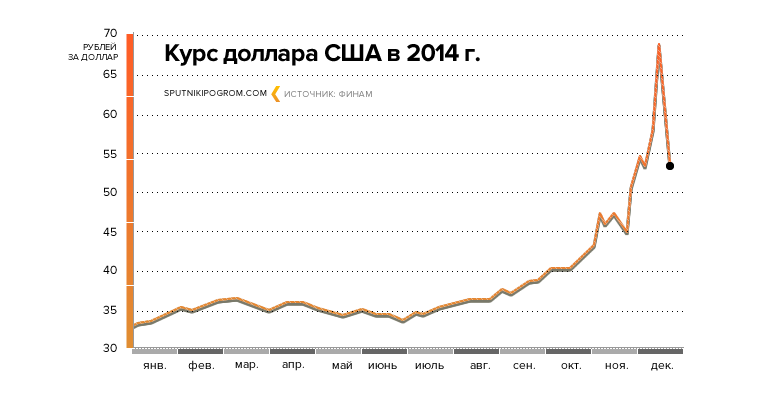

рублем вышло еще более драматично. Фактически за год мы пережили сразу две девальвации. Первая началась еще в конце 2013-го и была связана со все той же завершающейся программой количественного смягчения в США. Логика здесь следующая: доллары, которые эмитировала ФРС, шли не только в американскую экономику, но мощным потоком растекались по всему миру, в том числе шли в активы развивающихся стран, которые росли явно быстрее Америки. Когда появились первые заявления о сворачивании программы, инвесторы начали выводить свои капиталы из развивающихся стран, что, разумеется, не могло не сказаться на курсах национальных валют. РФ не осталась в стороне, к тому же рубль подвело явное замедление темпов экономического роста. В итоге за один только январь рубль подешевел на 7% к корзине валют. Затем девальвация притормозила: в феврале рубль потерял только 3%. После случился Крым. 1 марта доллар стоил 35,9 рубля, а на торгах 3 марта сразу улетел за отметку в 37 рублей. Тогда в происходящее своевременно вмешался Центральный банк. За один день он продал 11,3 млрд долларов резервов, хотя предыдущие месяцы ограничивался суммами в 200–400 млн долларов, и повысил ключевую ставку сразу на 1,5 п. п. — до 7%. Рынок эти меры привели в чувство, более того, к июню рубль вернулся на уровни, с которых начался год: за доллар опять давали порядка 33 рублей.

Вторая девальвация стартовала одновременно с падением нефтяных котировок. Когда один из ключевых продуктов российского экспорта дешевеет, рубль не может оставаться на месте. Объясняется это очень просто — через платежный баланс. Одна из его составляющих — торговый баланс, отражающий сальдо валютных потоков в результате экспорта и импорта. Когда за баррель нефти мы получаем все меньше и меньше долларов, а айфоны покупаем по неизменным ценам, скучная экономика спроса и предложения заставляет рубль дешеветь. Так что если в июне рубль подорожал к доллару на 3%, то уже в июле потерял 4%. Ну а дальше понеслось: минус 4% в августе, минус 6% в сентябре, минус 8,5% в октябре и, наконец, феерическое падение на 16% в ноябре. Апофеозом этого действа стал декабрь, но о нем позже.

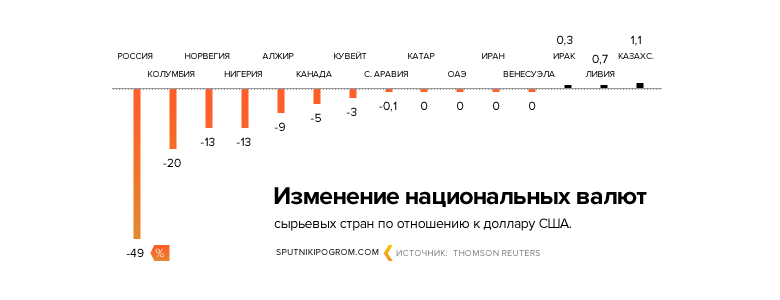

Уже к началу зимы, когда за доллар давали 51 рубль, стало понятно, что одними только нефтяными неурядицами падение рубля не объяснить. С конца июня рубль потерял почти 50% к доллару. Ни одна из сырьевых стран с такой девальвацией не столкнулась. Экспортеры нефти, такие как Нигерия, Норвегия или Алжир потеряли только 9–13%. Если вернуться к торговому балансу, то нельзя не отметить, что одновременно со снижением экспорта из-за нефтяного падения снизился импорт — благодаря торговым санкциям.

Основной удар по рублю нанесли Банк России, западные санкции и мы сами. Начнем с санкций. Вторая составляющая платежного баланса — счет операций с капиталом. Россия и так имеет наследственную болезнь, связанную с высоким оттоком капитала, но когда западные кредиты оказываются для той же «Роснефти» недоступны, а не выплачивать проценты по ранее привлеченным зарубежным займам компания Игоря Сечина не может, отток капитала растет как на дрожжах. В декабре, например, отток капитала в два раза превосходит валютные поступления от экспорта. В этих условиях единственным источником валюты в РФ оказывается Банк России. В ЦБ это, конечно же, понимали с самого начала, поэтому и ввели в середине осени механизм валютного репо, через который банки могли занимать валюту у регулятора под залог ценных бумаг. Но этот инструмент не сработал. На первом годовом валютном аукционе, состоявшемся в середине ноября, из предложенных 10 млрд долларов банки взяли только 88 миллионов. Причин тут несколько. Во-первых, когда рубль стремительно падает, идея занимать доллары под залог рублевых облигаций явно не выглядит привлекательной. Сегодня обеспечение соответствует сумме валютного займа, но уже завтра все может измениться: рублевое обеспечение подешевеет, а займ в рублевом же выражении вырастет. Такая ситуация называется маржин-колл, и оказавшийся в ней банк вынужден постоянно довносить обеспечение — пока оно у него, конечно, есть. Во-вторых, чтобы поддержка ЦБ дошла до той же «Роснефти», банк, занявший у регулятора валюту, должен ее прокредитовать. А любой долларовый кредит, где бы он ни выдавался, проходит всегда через американский банк. А американский банк, в свою очередь, должен соблюдать режим санкций в отношении «Роснефти» и вполне может такую операцию заблокировать.

Поэтому валютное репо с ЦБ оказалось непопулярным и российские компании продолжали занимать рубли, чтобы потом купить на них валюту и расплатиться по внешним долгам. Все это, само собой, давило на рубль, а когда девальвация начала приобретать пугающий размах, кажется, казначеи всех крупных банков поняли, что на валютном рынке, играя против рубля, можно очень неплохо заработать. Подключились к этому процессу и обычные русские люди, начавшие менять рубли на валюту и открывать вклады в долларах и евро. Падение рубля с каждым днем приобретало все более неконтролируемый характер и любая негативная новость, связанная с Россией, приводила к стремительной распродаже национальной валюты. Нельзя не вспомнить о словесных интервенциях, которые проводили представители экономического блока правительства. Отметился, в частности, глава Минэкономики Алексей Улюкаев и замминистра финансов Алексей Моисеев. На нескольких конференциях они посоветовали русскому человеку не обращать внимания на курс: зарплату ведь в стране получают и тратят в рублях. После таких заявлений даже отъявленные оптимисты были вынуждены усомниться, что российские власти имеют хоть какую-то связь с реальностью.

В этих условиях Центральный банк делал самое плохое, что только можно придумать. Сначала он отпустил курс в так называемое свободное плавание. Произошло это в начале ноября. Господа с валютного рынка быстро поняли, что поддерживать рубль ЦБ не будет и значит падать он, строго говоря, может сколько угодно. Потом, конечно, команда Эльвиры Набиуллиной вернулась на рынок с валютными интервенциями — 1 декабря, когда после саммита ОПЕК доллар за пару часов доллар взлетел с 50,4 до 53,7 рубля. Однако продажа валюты из ЗВР валютную панику если и сбивала, то ненадолго, и спустя несколько дней рубль снова начинал дешеветь.

Центробанку следовало бы проявить характер и принять ряд жестких мер, чтобы остановить девальвацию. Например, можно было в формате дружеской беседы успокоить банкиров, заигравшихся на валютном рынке. Можно было активнее кредитовать банки в рублях, но процесс покупки на них валюты для выплат по внешнему долгу вывести на внебиржевой рынок. Можно было, наконец, согласовать процесс продажи компаниями-экспортерами валютной выручки. Вместо этого ЦБ решил действовать по учебнику и решать все проблемы через механизм процентных ставок. Причем в строгом соответствии с политикой инфляционного таргетирования манипуляции со ставками проводились в первую очередь для того, чтобы задавить в среднесрочной перспективе рост цен, а не повлиять в моменте на курс. Рубль при этом тоже должен был теоретически укрепляться: через сокращение рублевой ликвидности в экономике. Но когда вам нужно завтра выплатить долларовый долг американскому банку, а валюты на рынке занять почти невозможно, вы займете рубли под любой процент и обменяете их на доллары. Поэтому когда ЦБ на второй неделе декабря поднял ключевую ставку на 1 процентный пункт — до 10,5%, валютный рынок на это почти не отреагировал. Затем состоялось злосчастное размещение «Роснефти»: компания выпустила облигации на 625 млрд рублей, которые тут же были включены в ломбардный список ЦБ. На рынке узнали об этой сделке, вспомнили, что Игорь Сечин не так давно просил пару триллионов рублей из Фонда национального благосостояния, а теперь получил почти четверть от этой суммы непонятно от кого, и занервничали. С этим, очевидно, и связано то, что за один день, 15 декабря, рубль упал на 10% — до 64,4 рубля за доллар. У ЦБ после этого, кажется, сдали нервы и в ночь на 16 декабря он поднял ключевую ставку сразу до 17%. Утром рынок на какое-то время поверил, что в Банке России внезапно и всем сердцем полюбили рубль, но когда в ходе торгов 16 декабря ЦБ так и не провел ожидаемых всеми интервенций, началась форменная паника и доллар улетел за черту в 80 рублей, а евро — 100 рублей.

Закончился этот валютный кошмар только спустя несколько дней, когда было объявлено обо всех тех мерах, которых не хватало на протяжении ноября и половины декабря. Сначала Владимир Путин в ходе своей большой пресс-конференции рассказал, как убедил руководителя некой крупной российской компании продать часть валютной выручки. Потом появилась новость, что ЦБ направит в крупные банки валютных контролеров, чтобы проверить казначеев на предмет рублевого патриотизма. А затем наступил налоговый период и промышленникам и банкирам всё-таки потребовались рубли.

Новая реальность

а доллар сейчас дают порядка 53 рублей — как в старые добрые времена начала декабря. То есть панику на валютном рынке сбить удалось. Но особой радости от этого испытать не получается. Что мы имеем по итогам «черного вторника» 16 декабря? Ключевую ставку ЦБ в размере 17%, которая ставит крест на любых попытках запустить экономический рост в стране. Раздраженное и дезориентированное население, которое к экономическому кризису 2015 года готовится даже активнее, чем к новогодним праздникам. Отправленный на санацию банк «Траст», из которого вкладчики вынесли за несколько дней 30 млрд рублей: раз уж Брюс Уиллис не помог, значит спасения ждать неоткуда. Пустые полки в супермаркетах, остановленные поставки в РФ импортных автомобилей, алкоголя, одежды и рост цен почти по всем направлениям. Сердитого Александра Лукашенко, который отказывается торговать с Россией в рублях.

Что будет дальше? Ожидать, что рубль отыграет потерянные позиции, не приходится. По всей видимости, 50–55 рублей за доллар — новая реальность, с которой придется войти в 2015 год. К тому же повышать курс рубля сейчас явно не с руки. Во-первых, нужно как-то — хотя бы на бумаге — компенсировать выпадающие доходы бюджета от подешевевшей нефти. Во-вторых, слабый рубль — хороший стимул для развития российской промышленности и импортозамещения по самому широкому спектру отраслей. Правда, для этого нужно вернуть ставку ЦБ на человеческий уровень и вообще серьезно поработать с такой вещью, как промышленная политика. Хочется при этом надеяться, что в дальнейшем резких обвалов на валютном рынке мы уже не увидим. Но для этого Центральный банк и правительство должны прекратить заниматься глупостями и существенно пересмотреть принципы проводимой ими политики.

Отдельный вопрос — нефтяные цены. Нынешнее падение котировок весьма опосредованно и не связано с фундаментальными факторами. Значит, по законам спекулятивного рынка есть шанс, что через какое-то время цены начнут расти. Но зависит все в конечном итоге от того, что будет происходить с добычей сланцевой нефти в США. Нынешний рост предложения со стороны Америки связан по большей части именно с трудноизвлекаемой нефтью. Считается, что низкие цены на черное золото сделают большую часть таких проектов нерентабельными. Говорится, например, что большинство новых месторождений в США в 2012 году имели полную себестоимость на уровне 75–80 долларов за баррель. Уже поступает ряд сообщений, подтверждающих это. Так, несколько крупных американских нефтяных компаний — Continental Resources, Conoco Phillips и Pioneer Natural Resources — заявили о приостановке новых проектов в 2015 году. Долго чувствовать себя комфортно при низких ценах не смогут и на Ближнем Востоке. Другое дело, что запас прочности на пару лет у того же Эр-Рияда есть, а значит эксперимент под названием «когда сланцевые месторождения станут убыточными» быстро не закончится.

Для российских нефтяников все это в любом случае неприятно. Но российской экономике будет еще хуже: нефтегаз — основной генератор инвестиций в РФ, а в нынешних условиях дешевой нефти и западных санкций многие амбициозные проекты в этой области могут быть заморожены на неопределенное время.