Когда в феврале началось укрепление рубля, многим казалось, что долго оно не продлится — всё-таки слишком сильным был шок от почти двукратной девальвации в прошлом году. К тому же и экономика начала уверенно скатываться в кризис. Плюс еще и Центральный банк совершал ошибки одну за другой, и вера в национальную валюту на этом фоне была, мягко говоря, слабой. Но нет. Начав февраль с курса 69,6 рубля за доллар, уже в марте мы увидели 62 рубля, затем — 56,7 рубля в апреле и, наконец, — 51 рубль в начале мая. Сейчас официальный курс ЦБ болтается в диапазоне 49–51 рубль за доллар. Первого января 2014 года он, напомним, составлял 32,6 рублей.

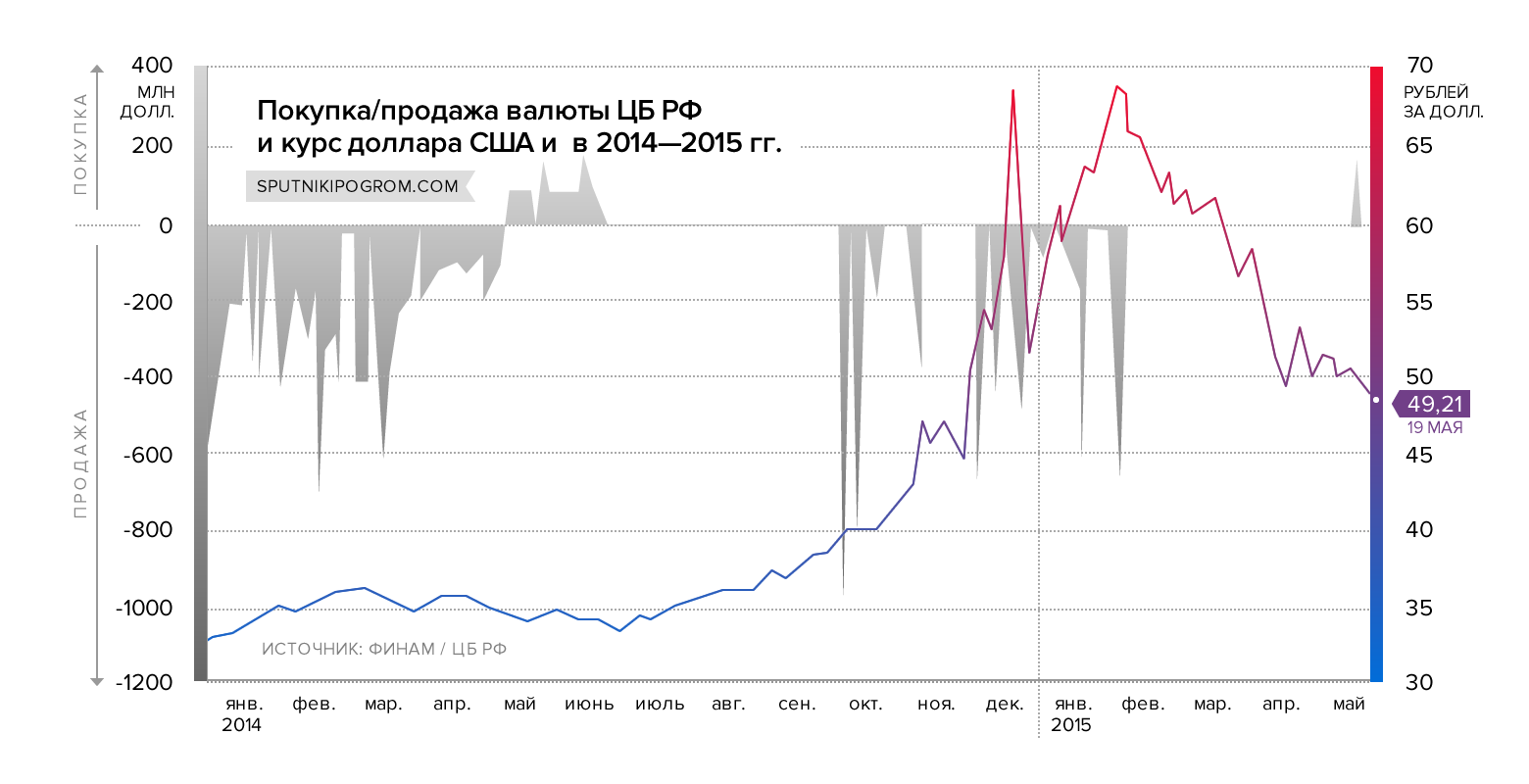

На прошлой неделе Центральный банк заявил, что начинает скупать на рынке валюту для пополнения международных резервов. В день ЦБ обещает покупать не так уж и много валюты — 100–200 млн долларов. Причем делать это он будет небольшими порциями в течение торгового дня, чтобы не смущать рынок большими заявками и суммами. Будут не эпизодические, а вполне регулярные операции: в качестве подтверждения серьезности своих намерений регулятор 14 и 15 мая купил 181 и 200 млн долларов соответственно. Последний раз ЦБ покупал валюту для пополнения резервов в феврале далекого 2013 года. Причем делал он это не особо активно: за целый месяц его покупки составили всего 118,96 млн долларов и 24,68 млн евро. Какие-то покупки валюты были и в 2014 году, летом, но совершал их ЦБ не для себя, а для Федерального казначейства.

Попробуем разобраться: почему растет рубль, когда российская экономика падает, как долго это продлится и какую роль в этом сыграет Центральный банк.

Нефть

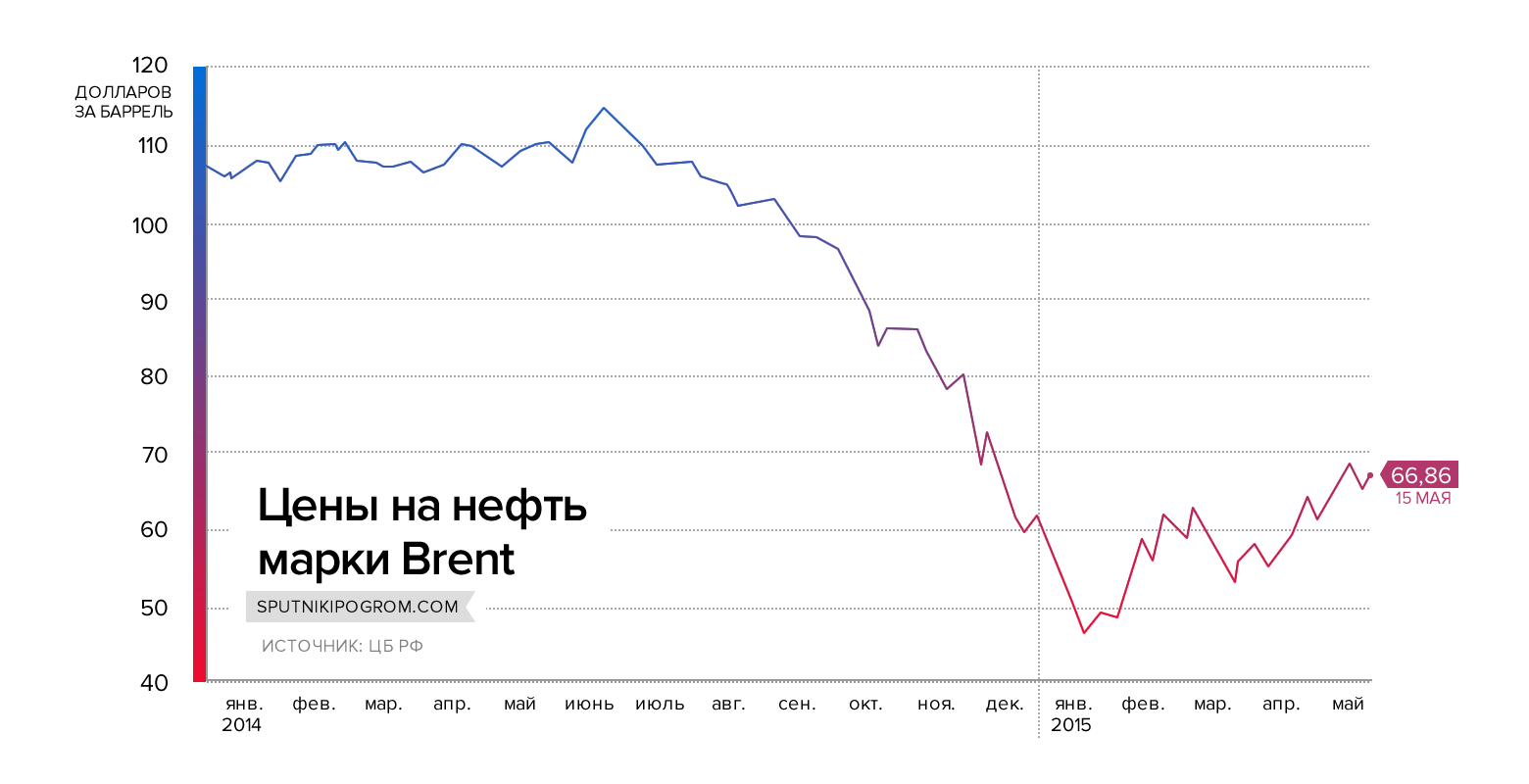

Начнем от обратного. Основной причиной прошлогодней девальвации называли падение нефтяных котировок. На первых этапах так и было. Цены на нефть и газ (следующие за нефтяными в среднем с полугодичным отставанием) очень сильно влияют на курс рубля: экспорт в валютном выражении сокращается, импорт остается неизменным, валюты поступает в страну меньше, чем из нее утекает. При этом надо учитывать, что сырая нефть и нефтепродукты дают ни много ни мало 38% российского экспорта. Поэтому как только нефтяные котировки падают, на валютных рынках стран-экспортеров энергоносителей повышается спрос на валюту. В третьем квартале 2014 года российский экспорт составил 125,7 млрд долларов, в четвертом — снизился до 116,7 миллиарда. Импорт за это же время упал с 80,5 до 74,4 млрд долларов. Таким образом торговый баланс страны сократился почти на 3 млрд долларов — с 45,2 млрд долларов до 42,3 миллиарда. Но в нынешнем году нефть растет. С начала года она подорожала — в два захода — уже на 18%, с 56 до 66,8 долларов за баррель. Это в принципе неплохое подспорье для роста рубля. Но экспорт и импорт при этом продолжают расходиться: 86,6 млрд долларов против 46,2 миллиарда по итогам первого квартала. Значит, торговый баланс продолжил сокращаться — на этот раз еще на 2 млрд долларов.

Здесь придется обратиться к такому сложному понятию, как платежный баланс страны. Одна из его частей — счет торговых операций. Он включает в себя экспорт и импорт товаров и услуг, чистый доход от инвестиций (например, дивиденды, получаемые за участие в иностранных предприятиях и наоборот) и баланс оплаты труда иностранных рабочих — когда русские промышленники платят иностранным экспатам, иностранные — русским. И здесь все гораздо лучше, чем в прошлом году. Несмотря на то что и по услугам, и по оплате труда, и по инвестдоходам у нас в чистом виде наблюдается минус, счет текущих операций вырос с 15,4 млрд долларов в четвертом квартале 2014 года до 23,5 миллиарда в нынешнем.

Санкции

Последнее десятилетие именно счет текущих операций оказывал основное влияние на курс рубля. В прошлом году все изменилось. Вторая часть платежного баланса — счет операций с капиталом. Он отражает итог операций с финансовыми активами — приобретение и продажа активов за рубежом, трансграничные инвестиции, получение и возврат кредитов в иностранных банках — вплоть до приобретения и продажи валюты населением. Чтобы чрезмерно не усложнять наш анализ, отметим только, что в прошлом году все эти факторы действовали против рубля. Наиболее яркий пример — сокращение иностранных инвестиций в РФ. Во втором квартале прошлого года они выросли на 7,8 млрд долларов, в третьем упали на 23 миллиарда, в четвертом — уже на 38 миллиардов.

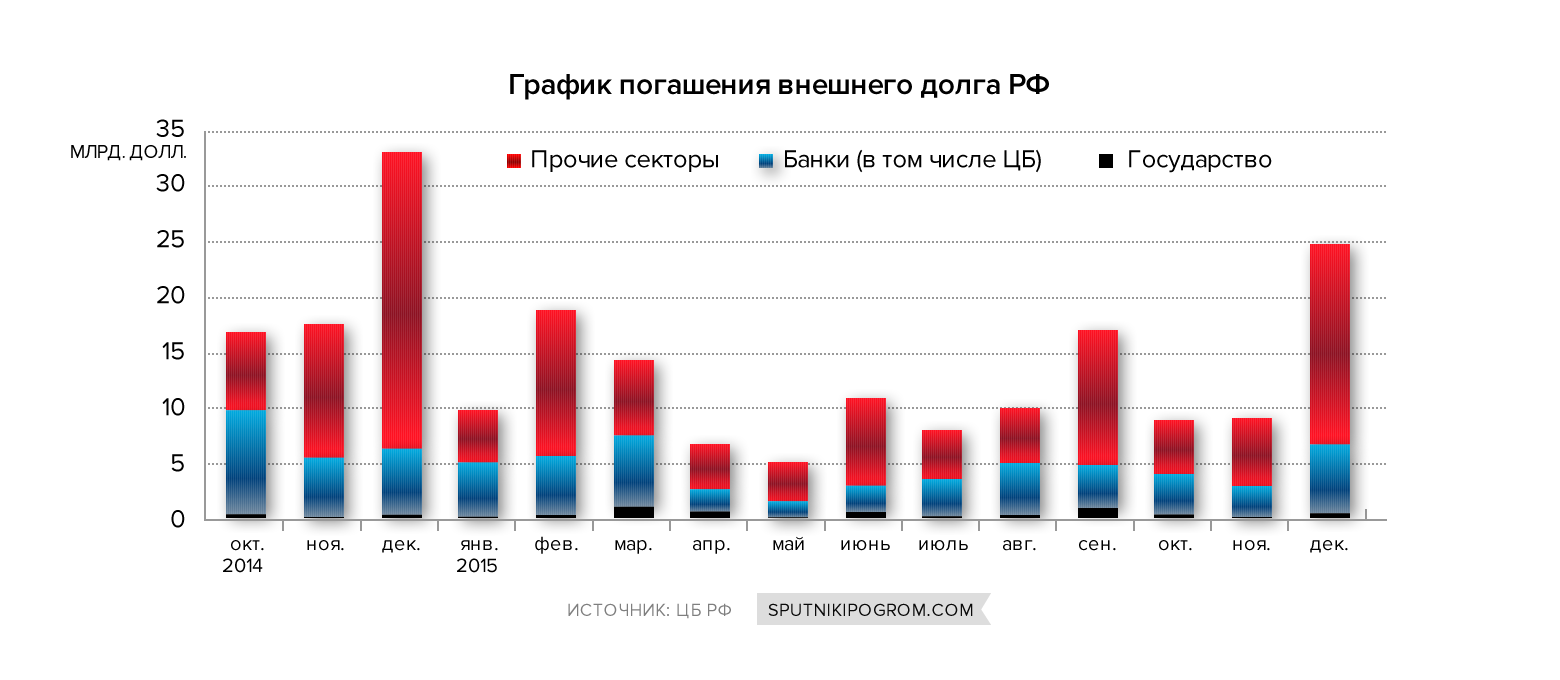

Почему это произошло, объяснять не нужно. Санкции США и ЕС заставили иностранных инвесторов отвернуться от РФ, а что самое болезненное — перекрыли российским компаниям и банкам доступ к иностранным кредитам, на которые, нужно сказать, мы за последние десятилетия очень крепко подсели. В итоге российским предпринимателям и банкирам пришлось выплачивать проценты по иностранным кредитам без возможности рефинансирования. В декабре выплаты по внешнему долгу составили фантастические 33 млрд долларов. Никто не знал, где брать валюту. Даже экспортеры предпочитали выплачивать долги не из выручки, а из приобретенных на внутреннем рынке за рубли долларов и евро. Трудно было найти кого-то, кто в это время готов был продать на валютном рынке много валюты — все только запасались долларами и евро.

И в этих условиях «Роснефть» в середине месяца всего за один день разместила облигации на 625 млрд рублей. Мало того что сумма близка к астрономической, так еще и покупатель бумаг нефтяной госкомпании был неизвестен. Конечно же, рынок решил, что «Роснефть» в скором времени купит валюту на почти полтриллиона рублей. Собственно, больше объяснять ничего и не нужно — одного этого размещения хватило, чтобы обрушить рубль. Помог и Центральный банк. Поздней ночью 16 декабря он взвинтил ключевую ставку с 10,5% сразу до 17%. Такой рост доходности по рублевым активам должен был поддержать рубль. Оставалось только сделать несколько символичных интервенций, купить не так уж много валюты, чтобы вселить в игроков на валютном рынке уверенность в будущем рубля. Но ЦБ в тот день от интервенций воздержался. Рынок потерял какую бы то ни было ориентацию в пространстве и обвалился до 80 рублей за доллар.

Сейчас ситуация изменилась. В феврале российские заемщики выплатили 18 млрд долларов внешнего долга, в марте — еще 14 миллиардов и вошли в относительно спокойный период. Следующее крупное погашение ожидается только в сентябре и декабре — 16,9 и 24,6 млрд долларов. Все остальные месяцы этого года выплачивать нужно будет не больше 10 млрд долларов. Собственно говоря, вот еще одна причина укрепления рубля. Наложился на нее еще и обычный для начала года пик налоговых платежей — российским компания рубли были явно нужнее валюты.

Спекулянты

Помог — впервые за последний год — еще и Центральный банк. С конца прошлого года он начал активно снабжать своих подопечных валютой через так называемые операции РЕПО. В общем виде операция РЕПО представляет продажу Банку России ценных бумаг с обязательством дальнейшего выкупа — этакое залоговое кредитование. Ставки, которые установил ЦБ по операциям валютного РЕПО в прошлом году, были более чем привлекательными — LIBOR+0,5%. LIBOR — это средневзвешенная процентная ставка лондонского межбанковского рынка, активно используемая в валютных операциях другими странами. Сейчас она находится на почти нулевых уровнях — в зависимости от срока предоставления кредита. Понятно, что в условиях такого аттракциона невиданной щедрости от Банка России никто не захотел бы занимать у него рубли под близкую к 20% ставку, а затем покупать на них валюту. Куда привлекательнее было занять валюту под 1–2% и расплатиться по внешнему долгу.

Как итог — с ноября 2014 года по середину мая 2015-го банки увеличили свою задолженность по валютному РЕПО с 2 млрд до феерических 37 млрд долларов. Наивно было бы предполагать, что все эти деньги пошли на выплату внешних долгов или импортные операции. Уже в первом квартале на российском финансовом рынке пышным цветом расцвели операции carry-trade. Их суть — спекуляции на разнице процентных ставок на различных рынках. Логика элементарна: покупаем у ЦБ валюту под скромные 2% годовых, меняем на рубли и вкладываемся в российские облигации — на тот момент, к примеру, облигации Минфина размещались под 11–12%.

Центробанк эту спекулятивную волну, как и положено, прозевал. В марте он начал повышать ставки по валютному РЕПО, снижая одновременно ключевую ставку, но разница между стоимостью валюты и рублевых активов продолжала оставаться — и до сих пор остается — более чем привлекательной для спекулянтов.

Центральный банк

Собственно говоря, это и есть три ключевых фактора нынешней ревальвации: положительный счет текущих операций (в том числе благодаря росту нефтяных котировок), валютные дары Центрального банка и взращенные на его щедрости спекулянты. Есть еще, конечно, геополитика: в Донбассе, конечно, убивают, но ведь Керри уже встречается с Путиным. Психологию трейдеров на валютном рынке мы в расчет не берем.

И на этом фоне появляется новость о скупке Центральным банков валюты. Примечательна она по ряду причин. О том, что последний раз ЦБ пополнял резервы почти два года назад, мы уже сказали. Еще одна важная деталь — у Центрального банка сейчас нет большой нужды в пополнении резервов. Конечно, регулятор умудрился сократить объем своих резервов с 509 млрд долларов на 1 января 2014 года до 356 миллиардов на 1 апреля нынешнего года. Но напомним, что с конца прошлого года ЦБ ввел в России режим плавающего курса — что бы ни происходило с национальной валютой, регулятор должен отрешенно наблюдать за происходящим на валютном рынке и не вмешиваться. Конечно же, ЦБ это правило нарушает с завидной регулярностью, но на то есть причины: если бы не его интервенции в декабре, январе и феврале, страшно представить, какие цифры мы увидели бы на табло в обменниках. Но, в любом случае, в ситуации плавающего валютного курса необходимости в больших резервах у Банка России нет.

Еще один момент: в пресс-релизе, посвященном своему возвращению на валютный рынок, ЦБ указывает, что одна из целей скупки долларов и евро — «поддержание определенного уровня курса». И это важнее всего. Регулятор фактически прямо говорит: власть недовольна нынешним укреплением рубля и ждет его ослабления. Почему? Все дело в российском бюджете. Падение нефтяных котировок для него губительно, но какое-то время может быть нивелировано слабой национальной валютой: в долларах экспорт падает, в рублях — повышается или как минимум остается стабильным. Видимо, сейчас расчеты Минфина начинают «плыть». Еще одна возможная причина — ЦБ всё-таки углядел на рынке спекулянтов и сообразил, что любое чрезмерное укрепление рубля грозит его резким падением и пытается это падение минимизировать.

Как бы то ни было, рынок намек ЦБ понял, но не усвоил: в понедельник рубль продолжил укрепляться. Вообще, в ближайшие месяцы объективных причин для очередного раунда девальвации не видно. Импорт едва ли вырастет, а экономика хоть и падает, но падение это на фоне прошлогодних прогнозов выглядит крайне мягким. Вице-премьер Игорь Шувалов на днях даже умудрился сообщить, что экономический кризис страна преодолела.

Между тем разделить правительственный оптимизм не получится. Будущее национальной валюты предсказать трудно, но едва ли стоит рассчитывать на дальнейший рост. Скорее всего, в ближайшее время она зафиксируется на уровне 50–51 рубль за доллар. Дальнейшее — а это будет падение, весь вопрос только в его скорости — зависит от того, как быстро придут в себя спекулянты (аналитики ожидали, что произойдет это сразу после майских праздников), как будут развиваться события на Украине и какие цифры продемонстрирует экономика по итогам второго квартала. Ожидать чего-то хорошего от нее не приходится. Когда ЦБ только объявил о начале пополнения резервов, многие сторонники мягкой денежно-кредитной политики оживились. Скупка валюты может проводиться регулятором по сути только за счет эмиссии рубля — а это значит, что денег в экономике станет больше. К тому же ЦБ пусть и медленно, но снижает ключевую ставку.

Однако регулятор быстро отрезвил всех идеалистов, пообещав стерилизовать рублевую ликвидность. Что это значит? Если он в течении недели купит валюты на условные 50 млрд рублей, эту же сумму он недодаст банкам в виде рефинансирования. Губительный для экономики статус-кво сохраняется, кризис незаметен — правда, только для чиновничьей оптики.