Почему в эпоху гегемонии Уолл Стрит почти половина финансовых операций в мире всё ещё проходит через связанные с Британией территории? Чтобы выяснить это, Джемайк Штерн-Вайнер (Jamike Stern-Weiner) из New Left Project побеседовал с Ронином Паланом (Ronen Palan), профессором международной политической экономики Лондонского городского университета, соавтора книги «Налоговые гавани: как на самом деле работает глобализация».

***

Как связано исключительное положение Лондона на международном финансовом рынке с Британской империей?

Исторически между возвышением Сити и возвышением Британской Империи сложилась мощная связь. Как правило, крупные финансовые центры появлялись в крупнейших мировых торговых центрах. В 1850 году Британия была самым большим промышленным центром — около 50% мирового производства осуществлялось в Великобритании — и, что закономерно, его обслуживал крупнейший финансовый центр. Так Лондонский Сити стал ядром британской экономики и Британской империи.

Как распад Британской Империи после Второй Мировой войны отразился на финансовой сфере?

Это было интересное время, ставшее испытанием для Лондонского Сити. Власть и успехи Сити во время двадцатого столетия заключались не только в обеспечении нужд «официальной» Британской империи, но и «неофициальной»: например, такие территории, как Латинская и Центральная Америка, которые находились под неофициальным патронажем Британии, не будучи формально частью империи.

Чтобы понять успех и назначение лондонского Сити, вам надо вспомнить, что это было время до появления интернета и факсов. В то время, когда информация была относительно статична и недоступна, было очень сложно делать инвестиции за рубежом. Но в Лондонском Сити появились самые разные коммерческие организации, от малых до средних, специализирующиеся на разных странам: среди них были эксперты по Никарагуа, Перу, Колумбии, Гане и так далее. Это и был краеугольный камень успеха Сити: узкоспециализированная информация по всевозможным частям света.

С распадом Британской империи после Второй Мировой эта информация всё ещё была востребована, и потому коммерческие организации в Сити оставались основным средством для инвестиций в то, что потом станут называть «развивающимися» странами (т.е. деколонизированными). Но этот рынок сокращался, и Лондонский Сити, с точки зрения его важности для британского государства, был в упадке. Он всё ещё являлся важнейшим финансовым центром, но в долгосрочной перспективе его значение уменьшалось.

При этом мы должны вспомнить кое-что, что большинством было забыто: после Второй Мировой британское государство восстановило то, что называлось стерлинговой зоной, которая гарантировала, что торговля между определёнными странами будет осуществляться в фунтах. Первоначально эта зона была создана в 1932 году, но была расформирована после настойчивых требований США. Однако в 1946 году она была восстановлена. В результате до начала 60-ых около 40% всей мировых торговых операций осуществлялось в фунтах, и по этой причине Лондонский Сити, безусловно, играл важную роль.

Чем являлся еврорынок?

Изначально еврорынок являлся неофициальным соглашением между Банком Англии и коммерческими банками в Сити о том, что любая транзакция в иностранной валюте между двумя иностранцами, проходящая через Лондон, не подпадала под юрисдикцию британского законодательства.

Соглашение возникло из-за натиска на фунт в 1956-1957 годах и последовавшего за этим желания избежать вредного влияния на внешнеторговое сальдо Британии. В то время ходили слухи, что валютный кризис был частично обеспечен Соединёнными Штатами, которые были недовольны британским и французским вторжением в Египет, нацеленным на аннулирование национализации Суэцкого канала Насером. В ответ на этот натиск Казначейство подняло ставку кредитования с 5 до 7% и наложило мораторий на кредитование небританских заёмщиков. Эти две установки были нацелены на усиление фунта. Мораторий перекрыл кислород множеству коммерческих банков, специализирующихся на выдаче заёмов бывшим колониям или «неофициальной империи». Оказалось, что они достигли соглашения с Банком Англии с помощью услуг Джона Болтона (John Bolton), бывшего главы BOLSA (Банк Лондона и Южной Америки, приобретённый в 1971 году Lloyds Bank), в то время — заместителя Банка Англии, о том, что они могут продолжить кредитование, пока оно проводится в долларах (или в другой нестерлинговой валюте), и пока посредничество касается небританских клиентов. Такие операции — в иностранной валюте, между небританскими клиентами — не повлияли бы на внешнеторговое сальдо Британии. Но соглашение, как оказалось, привело к неожиданным последствиям: такие транзакции Банк Англии «расценивал», как бы если они не проводились в Лондоне. Это освободило их не только от режима регулирования Великобритании, но и любой другой страны. Это стало началом «оффшорных зон».

Фактически, это создало новый рынок. Это не было сделано сознательно: на самом деле некоторые известные банкиры были уверены, что это лишь временный рынок, который, скорее всего, придёт в упадок и довольно быстро исчезнет. Но само собой, как только британские банковские институты начали понимать, что, организуя банковские транзакции таким образом, они смогут обойти ключевые правила, такие как требования к капитальному резерву, они быстро поняли, какие возможности им открываются. И с этого момента, в начале 60-ых, начался быстрый рост рынка.

Если стерлинговый кризис 1956-1957 года являлся непосредственной причиной появления еврорынка, имел ли здесь место более широкий контекст в попытках компенсировать распад империи?

Это очень хороший вопрос, и я не думаю, что у нас есть окончательный ответ. Это вопрос интерпретации. Без сомнения, все последующие кабинеты британского правительства понимали важность Лондонского Сити, и хотели, чтобы он остался глобальным финансовым центром. Без сомнения, политическая воля собиралась поддерживать Лондонский Сити, и без сомнения, Сити всегда обладал политическим влиянием, независимо от того, лейбористы или консерваторы были при власти. Но обстоятельства, давшие толчок развитию еврорынка, настолько специфичны, что они, по-видимому, являются скорее рядом случайностей, непредвиденным результатом решений, принятых в ответ на весьма специфичные локальные проблемы, а не запланированной стратегией возрождения Сити.

Существовали ли определённые политические силы, способствовавшие развитию еврорынка, и те, что этому противодействовали?

Я не знаю ни о каком сопротивлении. Мы знаем, что некоторые из тех, кто помогал, ранее работали в коммерческих банках, как Джон Болтон (John Bolton), которого я упоминал выше. Он понимал интересы коммерческих банков, и многие из нас считают, что он действовал от их имени. Но я не знаю ни о каком сопротивлении.

Имело ли развитие еврорынка последствия для устойчивости Бреттон-Вудской финансовой системы?

Да, оно пробило брешь во всей Бреттон-Вудской системе. Бреттон-Вудская система была основана на финансовых правилах и ограничениях передвижения капитала: именно это является её фундаментом. Но сейчас у вас есть целый рынок без правил, рынок по-настоящему глобальный, так как физически он нигде не существует. У него нет границ. Он напоминает всемирную интернет-паутину, изначально существовавшую и везде, и нигде. Это пространство привлекло немало средств и фактически подорвало всю систему государственного регулирования, которая была основой Бреттон-Вудской системы.

Продолжил ли еврорынок своё существование после 60-ых?

Да. Он невероятно вырос во время и после нефтяного кризиса 1973 года. Сегодня практически весь всемирный оптовый финансовый рынок является фактически расширением еврорынка: он оффшорен по своей сути. В течение долгого времени он абсолютно никак не регулировался, пока не попал под воздействие «добровольного» соглашения: Базель I и Базель II. Это пакеты соглашений, принятые в Банке международных расчётов (BIS), в которых банки соглашаются подчиняться определённым правилам требований к капиталу и так далее. То есть, утверждение, что международные финансовые рынки неконтролируемы, больше не является истинным, однако до недавнего времени они подчинялись в основном добровольным соглашениям.

Предположительно, существование этого рынка содействует укрытию налогов, и дало возможность обойти государственные требования, способствовавшие кризису 2007-2008 годов?

Безусловно. Люди говорят о финансовой дерегуляции, как об одной из причин кризиса, но вообще-то финансовая дерегуляция скорее стала последствием, чем причиной появления дерегулированных финансовых рынков. Правительства, фактически, обнаружили, что находятся в ситуации, когда так много международных финансовых операций уже проходит через этот нерегулируемый параллельный рынок, и у них не было иного выбора, кроме как попытаться ослабить контроль своих собственных внутренних рынков для упрочения их конкурентоспособности. Они подобрали этому идеологическую базу — мы называем это неолиберализмом — но главная причина заключалась в том, что нерегулируемый глобальный финансовый рынок, высасывающий большую часть средств, в любом случае уже существовал.

Потребуются ли при попытке навязать правила этому параллельному рынку согласованные действия государств?

Для такой попытки потребуются согласованные действия государств. Попытка сделать это, о которой я знаю, была предпринята в 1978 году Соединёнными Штатами. США выступили с предложением к BIS, которое предполагало эффективную повторную регуляцию еврорынка, для его ренационализации. Это вызвало сопротивление, в основном в Великобритании, а также в Швейцарии и некоторых других странах. В результате США решили сменить тактику и вместо борьбы с еврорынком они создали свою версию, именуемую «Международные банковские зоны» (IBF). Изначально она начала свою работу в Нью-Йорке, но теперь функционирует в Лос-Анджелесе и Чикаго, и от трети до половины американских финансовых рынков, в сущности, работает в оффшоре (японцы, кстати, последовали их примеру в 1986 году).

В статье журнала [£] вы обсуждали странную ситуацию, во время которой, будучи на пике того, что обычно считается эрой финансовой гегемонии США и Уолл-Стрит, ведущими международными финансовыми центрами оказались бывшие британские колонии и протектораты. Как Британия оказалась способна занять лидирующую позицию на мировом финансовом рынке?

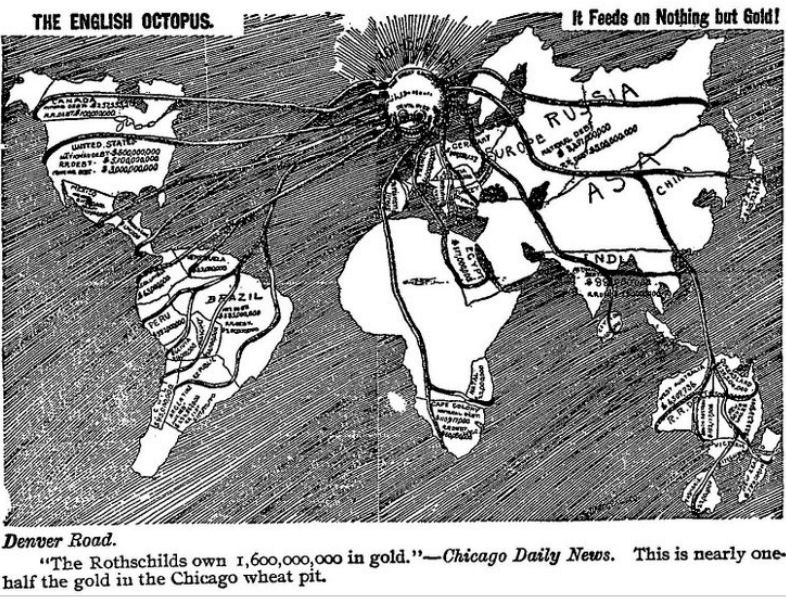

Я заинтересовался этим, просмотрев информацию о международном займах и депозитах, и их географическом расположении. На первый взгляд Лондон является крупнейшим международным финансовым центром, за которым следует Нью-Йорк. Но в этих данных британские юрисдикции, такие как Джерси, Гернси, Каймановы острова и так далее, рассматриваются как абсолютно отдельные, независимые территории. Это не так: они являются частью британского государства. И если вы сложите их вместе, то обнаружите, что почти треть всех международных депозитов и инвестиций проходят через эти юрисдикции, являющиеся остатками Британской империи, остающимися частью британского государства. А если вы добавите бывшие колонии, получившие независимость относительно недавно, как Сингапур, вы получите цифру в 40%. Сравните с 10%, проходящими через США.

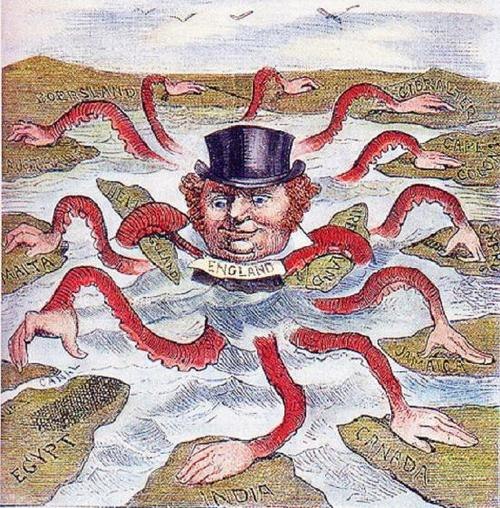

Эти данные поднимают вопрос: почему все эти юрисдикции, многие из которых контролируются Британией, и некоторые из которых лишь недавно получили независимость, играют столь заметную роль на всемирном финансовом рынке? Я пришёл к выводу, что фактически, если выражаться провокационно, существует вторая Британская империя, являющаяся истинным ядром современного мирового финансового рынка.

Если не вдаваться в подробности, существует два мнения о Лондонском Сити. Одно из них состоит в том, что Лондонский Сити связан с деятельностью и операциями, проводимыми в самом Лондоне. Другое заключается в том, что Лондонский Сити является центром целой сети других финансовых центров, связанных с ним, особенно таких мест, как Гернси, Джерси, острова Мэн, Бермудские, Каймановы, а также Швейцария и Люксембург. Вторая точка зрения более полезна, если вы хотите понять, как работают международные финансы. Зачастую решения о финансовых операциях принимаются и согласуются в Лондоне, но регистрируются по различным причинам (как правило, связанными с налогами) на, к примеру, Каймановых островах. В результате Каймановы острова со статистической точки зрения выглядят четвёртым по величине финансовым центром в мире, примерно равняясь Франкфурту и будучи намного крупнее, чем Токио. Но они являются центром лишь на бумаге: большинство операций, связанных с ними, на самом деле совершаются в Лондоне.

В той же статье вы говорите о «теории цикличности гегемонов», связанную с такими теоретиками, как Джованни Арриги (Giovanni Arrighi) и Иммануил Валлерстайн (Immanuel Wallerstein). Как это может помочь нам понять роли Сити?

В области международных отношений существует серьёзная теория: гегемоны (т.е. большие, мощные государства) рождаются как производственные центры, развиваются в коммерческие центры, в конце концов становятся финансовыми центрами и затем увядают. Этот цикл, кажется, воспроизводится очень достоверно в восхождении и упадке Нидерландов, затем Лондона, а теперь и Соединённых Штатов. Но картина, наблюдаемая при взгляде на роль «второй Британской империи», описанной выше, намного более сложна: в то время, как старая Британская империя распалась, она возродилась в других воплощениях. Вторая империя не так велика и не объединяет так много территорий, но в финансовом отношении она весьма влиятельна. Таким образом, хотя общая идея о циклах гегемонов весьма притягательная и простая, содержит долю истины, но реальный мир, как водится, намного более сложен, чем наши теории могут допустить.

Имеет ли история о создании дерегулируемых мировых финансовых рынков, которую вы рассказываете, возможные последствия для нашего понимания экономической глобализации по отношению к государственной власти?

Да, с ней связано множество концептуальных, теоретических, а также практических последствий для нашего понимания глобализации. Самый простой взгляд на глобализацию рассматривает её как экспансию рыночных сил, которые в конце концов разрушат изжившую себя государственную систему. Если же вы посмотрите на процессы расширения финансовых рынков более внимательно, то обнаружите, что даже наименее регулируемые рынки на самом деле являются аспектом государственного контроля: они выживают лишь пока существуют государства и государственные предписания, поддерживающие их. Эту идея сложна для восприятия, но эти двое (нерегулируемые рынки и государства — прим.переводчика) идут рука об руку.

Это не означает, что результаты всегда запланированы: что группа государств или правительств заседали комитетом и решали создавать нерегулируемый финансовый рынок. По большей части всё это происходило неосознанно. Большинство стран неспособны видеть будущее далее пяти-десяти лет и не в состоянии планировать на более длительный срок. Тем не менее, их правила в совокупности создали структуры, определяющие наши жизни, независимо от того, были они созданы в соответствии с планом или нет.

Оказал ли Сити, как центр международной сети финансовых центров, влияние на баланс сил между Великобританией и другими государствами?

Британия весьма успешна в сокрытии своего истинного положения. Это большая удача для Британии, что Каймановы острова и т.д. в финансовых данных предстают в качестве независимых государств. Так как если бы другие государства обратили внимание, какой объём средств проходит через, в сущности, Великобританию, они были бы намного более осторожны.

Моя точка зрения заключается в том, что Британия играет намного более важную роль в международном регулировании, чем ей приписывается. Но британское правительство по-прежнему заинтересовано в преуменьшении этой роли.

Смотрят ли на положение Великобритании такие государства как США, с завистью? Пытались ли они вернуть часть своего влияния?

Они пытались вернуть его назад, представив свои собственные оффшорные центры через IBF и предложив, или по крайней мере, допустив, возможность скрытой юрисдикции (т.н. «налоговые гавани») в таких местах, как Делавер, Нью-Джерси, Вермонт и Невада. Американские финансовые центры жаждут принять участие в конкуренции с Лондоном.

Стоит ли говорить о странном юридическом статусе Лондонского Сити, города в городе?

Роль Корпорации Лондонского Сити как уникальной политической сущности внутри Великобритании очень интересна. Тем не менее, вы удивитесь, услышав, что несмотря на процветание Сити и роль правительства Лондона, я не смог найти академических исследований его политики и влияния в Великобритании. Возможно, какое-то исследования и существуют, но я не смог его обнаружить. Мы не понимаем Корпорацию Лондона.

Что само по себе говорит, что же является здесь главным, а именно — взаимосвязь финансов с защитой от внимательного изучения.

Похоже, что здесь наблюдается определённая логика, пронизывающая всю систему: логика осторожности, секретности и неформальности. Это самая суть финансовых рынков всего мира, и лондонский Сити является тому ярчайшим примером.

Заметили ли вы со времен кризиса 2007-2008 года какие-либо сдвиги в позиции Великобритании на международном финансовом рынке?

Как и все вокруг, я заметил непрекращающиеся споры о финансовом регулировании. Определенно, намного более строгие правила популярны среди европейцев, и в Великобритании также идут непрерывные дискуссии. Управление по финансовым услугам (FSA), которое в данный момент возглавляет лорд Тёрнер, заняло намного более радикальную позицию касаемо регулирования Сити. Но я не знаю, какого успеха он добился.

Однако чего мы не слышим в дискуссии — и я просто озадачен этим — того факта, что большая часть рынка работает в нерегулируемых пространствах. Часть из них — это просто старый еврорынок, часть из них — обмен без посредников. И когда люди говорят о введении новых правил, я не уверен, до какой степени их удастся ввести повсеместно, и ответа на этот вопрос мне получить не удаётся. Если регулированию будут подвергнуты лишь неофшорные, официальные банковские системы, а офшорный компонент, включая различные формы теневой банковской деятельности, составляющий, по различным оценкам, до половины всех мировых финансовых рынков, останется как есть — мы ничего не достигнем.

Оригинал текста.

Если материал вам понравился, вы можете лично поблагодарить переводчика по следующим реквизитам:

- WebMoney: R648282254454 Z131181299255 E154591178648

- Яндекс. Деньги: 41001175964175

- PayPal: [email protected]