Санкциям против России, направленным в том числе и против главного источника поступлений в бюджет — нефтегазовой отрасли, несколько лет. Можно начинать оценивать ущерб от действий наших уважаемых зарубежных партнёров. Насколько российские компании зависят от финансирования и технологий из развитых стран, каковы реальные последствия эмбарго и какие проблемы угрожают российскому ТЭКу в будущем?

Командная игра

Санкции — старый и респектабельный способ выиграть войну, не начиная войны. Но обычно они эффективны от случая к случаю и не дают никаких гарантий политического успеха. Иран отказался от своей ядерной программы, но не уменьшил размах своей грандиозной гибридной войны.

Доказано, что наибольший экономический ущерб наносят именно те санкции, которые приняты через ООН, а не отдельной группой стран. Пример — тот же самый Иран; Тегеран три десятка лет открыто издевался над американцами, пока Совет Безопасности не ввёл против исламской республики всеобъемлющие санкции, которые резко повысили транзакционные издержки для любого актора, намеренного вести дела с иранцами.

В случае России такой вариант невозможен. РФ — член Совбеза ООН и может блокировать любые попытки полной изоляции. Тем не менее американцы нашли способ ударить по российскому ТЭКу, задействовав самые развитые страны ОЭСР (то есть США, ЕС, британские доминионы и Японию). Решение оказалось стратегически верным, так как именно эти государства обладают финансовыми ресурсами и технологиями, необходимыми российской индустрии.

Американский пакет санкций против российского ТЭКа можно условно разделить на три части:

— запрет на инвестиции в добычу нефти и газа на территории РФ;

— запрет на продажу российским компаниям оборудования и технологий для разведки и разработки месторождений;

— запрет на выполнение нефтесервисных работ для российских компаний.

Санкции так или иначе ударили по всем крупным российским игрокам. Контракты, заключенные до 12 сентября 2014 года, продолжают выполняться, но все переговоры после этой даты идут очень тяжело.

Вопрос техники

Проблема ограниченного доступа к финансированию очевидна: до сих пор основным источником займов для российских компаний были банки из развитых стран. Это сыграло свою негативную роль после девальвации рубля — например, «Роснефть» имела долг в размере $30 млрд, который предстояло выплатить в 2015 году; в конце концов проблему удалось обойти за счёт выпуска облигаций внутри страны и увеличения заранее оплаченных контрактов из-за рубежа. Но этот удачный случай — исключение. Про доступ к финансированию для сложных объектов пришлось забыть — в 2015-м «Новатэк» не смог получить в США ожидавшийся заём в размере $27 млрд для финансирования разработки месторождения на Ямале. Надежды на азиатские рынки не оправдались — «Газпрому» удалось получить китайский заём в размере $2,2 млрд, но и это исключение. Продажа российских месторождений азиатским инвесторам идёт плохо; во-первых, азиаты не спешат тратить деньги, во-вторых, у них большие проблемы с технологиями и технической квалификацией. К последствиям выхода крупных европейских и американских компаний из стратегических проектов мы вернёмся позже.

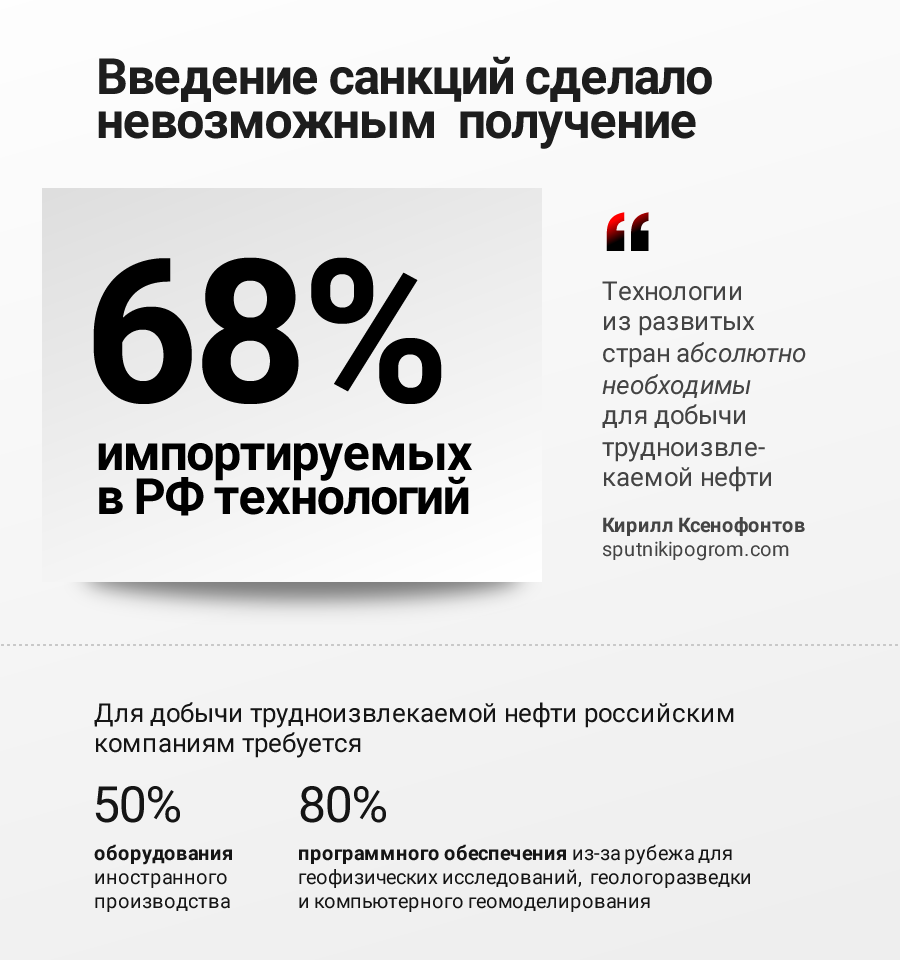

Санкции закрыли российской отрасли доступ к 68% импортируемых технологий. Это важный фактор — технологии из развитых стран абсолютно необходимы для добычи трудноизвлекаемой нефти; местным компаниям в таких случаях требуется до 50% оборудования и до 80% программного обеспечения из-за рубежа.

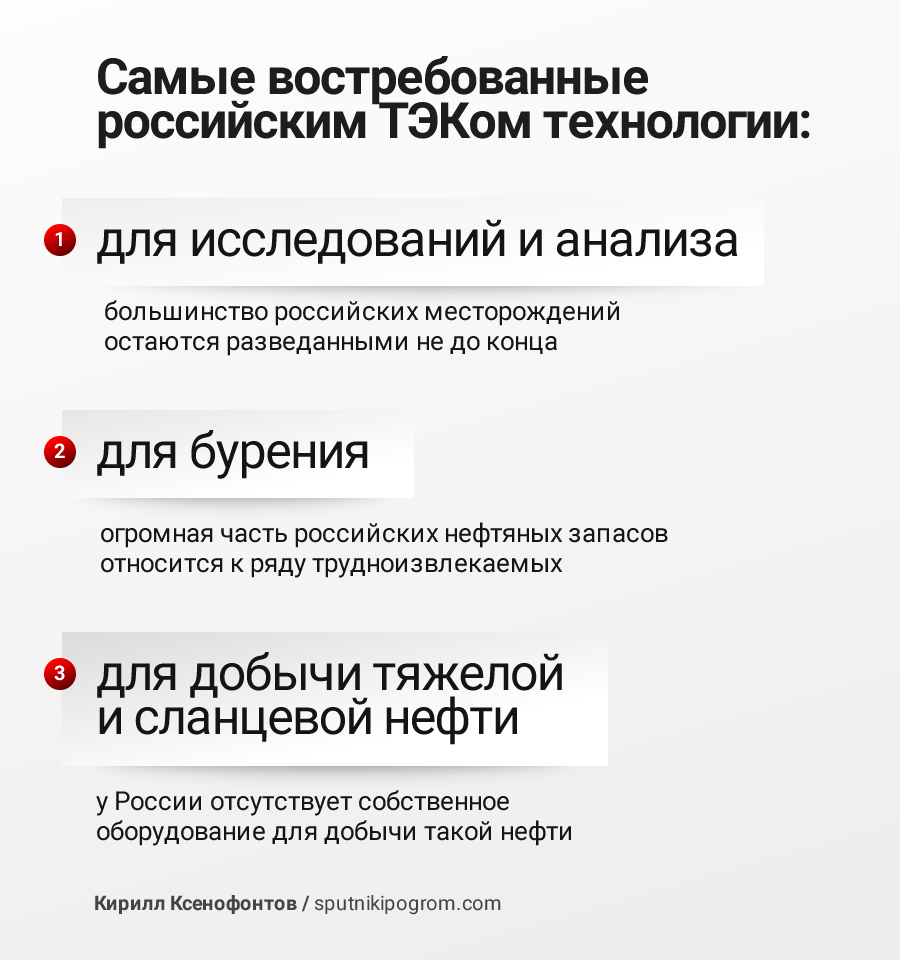

Самые ценные и востребованные российским ТЭКом технологии можно разделить на 3 группы:

1) Технологии и оборудование для геофизических исследований, геологоразведки и компьютерного моделирования геологических формаций. Строго говоря, большинство российских месторождений не разведаны до конца — например, Лено-Тунгусский, Прикаспийский, Тимано-Печорский, Охотский нефтегазовые бассейны. Два из них — Тимано-Печорский и Охотский — имеют обширные части, находящиеся на шельфе. При этом оба бассейна расположены в регионах с очень тяжёлыми природно-климатическими условиями, и для работы там необходимы соответствующие технологии.

2) Буровые технологии. Огромная часть российских нефтяных запасов относится к разряду трудноизвлекаемых, этим аспектом добычи невозможно пренебречь. В последние годы наблюдается тренд на сокращение добычи на хорошо разработанных участках — если в 2005 году на каждый метр проходки добыча нефти увеличивалась на 50 тонн, то уже в 2013 году из-за истощения месторождений она снизилась до 25 тонн. Добыча в Западной Сибири (больше половины всей нефтедобычи по стране) постоянно падает: -0,2% в 2012-м, -0,5% в 2013-м и -0,9% в 2014 году. Чтобы поддерживать уровень добычи на привычном уровне, нужно бурить глубже и сильнее, но необходимые для этого технологии теперь недоступны.

3) Технологии, оборудование и комплектующие для добычи тяжелой и сланцевой нефти. Согласно правительственным оценкам, в перспективе эти запасы будут давать России 0,8–2 млн баррелей в сутки (независимые эксперты называют более скромную цифру — 0,45 млн баррелей в сутки). У РФ нет собственного оборудования для добычи такой нефти; единственный надежный поставщик в этой области — американцы, у которых есть заметный опыт работы со сланцевыми запасами. Кроме того, в России нет специалистов нужной квалификации.

Разумеется, оборудование можно получить через подставные компании или посредников. Например, «Черноморнефтегазу» уже после марта 2014-го удалось купить оборудование у Siemens через третью сторону. Но это единичный случай, поскольку большинству российских компаний требуется достаточно серьёзное оборудование, которое невозможно приобрести без предварительной многосторонней проверки. Контрабанда опыта и знаний иностранных специалистов — ещё более сложная задача.

Эффект от санкций: нефть

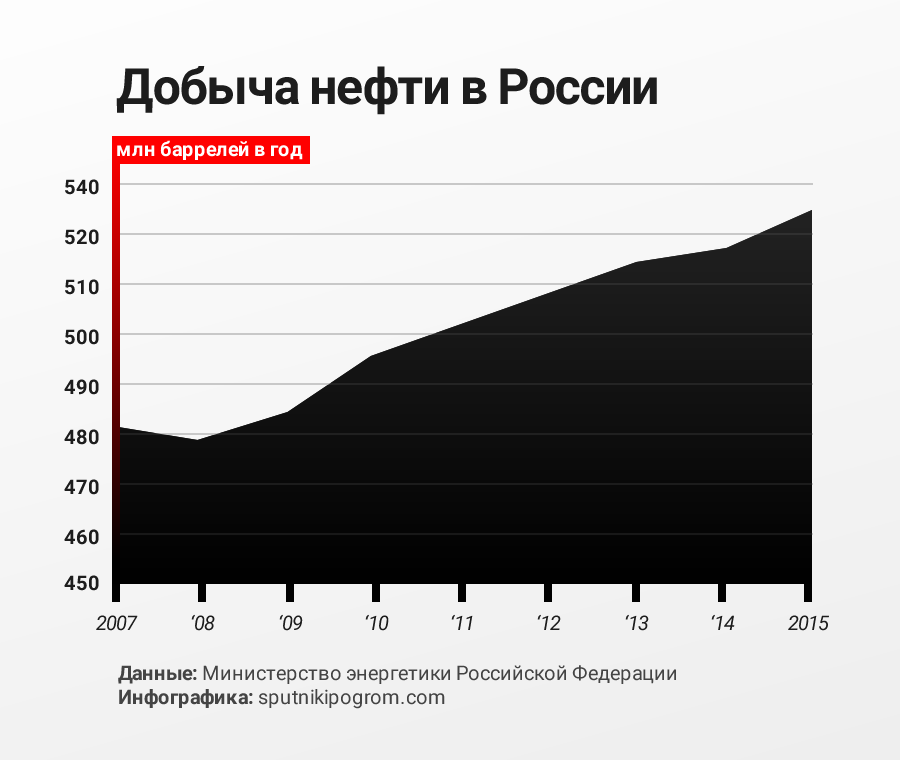

Вопреки ожиданиям, добыча нефти в России не снизилась даже после введения санкций и падения цен. В конце 2015 года она достигла пика за всю постсоветскую историю — 533,55 млн тонн. Падение рубля как одно из последствий падения цен на нефть в значительной мере простимулировало рост добычи. Тем не менее рост замедляется, и тому есть несколько причин.

Это, во-первых, истощение основных месторождений. Большая часть нефти в РФ добывается в Западной Сибири и в Урало-Поволжье, на месторождениях, которые эксплуатируются давно.

Во-вторых, фокус индустрии постепенно смещается в сторону месторождений трудноизвлекаемой нефти. Они составляют 50–60% от запасов в РФ и по мере истощения хорошо разработанных запасов трудноизвлекаемая нефть неизбежно станет основным источником нефтяных доходов. Помимо всего прочего, такие месторождения разбросаны по всей стране; при этом эксплуатация российских месторождений с менее чем 5 млн тонн нефти была нерентабельна даже при $100 за баррель. Мы писали об этом почти 3 года назад, тренд с тех пор не изменился.

В-третьих, нужно повышать эффективность извлечения нефти. Соответствующие технологии и методики доступны в основном в развитых странах. В досанкционную эпоху российская индустрия в целом повысила извлекаемость, но теперь привлекать иностранные компании будет сложнее. В России есть сильные игроки, обладающие необходимой квалификацией в этой области (например, Petros Group), но они не могут удовлетворить текущий спрос.

Пессимистические прогнозы правительства о снижении добычи на 10 млн тонн в год начиная с 2017 года вполне реалистичны.

Эффект от санкций: газ

За год санкций производство газа упало на 3,9% до 642,1 млрд кубических метров. Это весьма значительный спад, особенно если принять во внимание присоединение Крыма с его немалыми запасами газа (кроме 1,97 трлн кубометров газа там есть ещё около 435 млн тонн нефти). В то же время санкции не имеют к этому спаду прямого отношения.

Европа — ключевой рынок для газового экспорта России, Россия — ключевой поставщик Европы; газовый сектор был удалён из пакета европейских санкций. Тем не менее спад произошёл, и в числе причин здесь изменившаяся внешняя конъюнктура рынка и спад во внутреннем потреблении.

Изменение динамики внешнего спроса — результат принятой ещё до Евромайдана долговременной стратегии ЕС по снижению зависимости от российского газа. Она работает одновременно в экономическом и политическом поле:

— В политическом смысле стратегия ЕС должна сохранить транзитное положение Украины (и напрямую привязанную к нему украинскую государственность). Россия в её современном виде не может позволить себе реальную агрессию против Украины — аннексия оборвёт ключевой маршрут экспорта газа в Европу и приведёт к огромным экономическим потерям. Успешное завершение уже отменённого «Южного потока» и активно оспариваемое расширение «Северного потока» лишит Украину экономической основы её существования. Вступление Прибалтики и Восточной Европы в ЕС при всех внешнеполитических последствиях этого шага одновременно приблизило саму Европу к России, позволяя РФ общаться с самым крупным и развитым блоком планеты напрямую. Роль Украины как государства-лимитрофа, не имеющего никакой самостоятельной ценности — ограничивать и купировать этот процесс (когда-то движение России на запад по тому же принципу ограничивала Швеция).

— В экономическом смысле европейская стратегия должна избавить покупателей от навязываемой «Газпромом» модели долгосрочных контрактов «бери или плати», при которой европейцы обязывались покупать оговоренное количество газа вне зависимости от своих потребностей в момент покупки. Процесс начался ещё до падения цен на топливо, но когда цены на газ последовали за нефтяными, то одним из глобальных изменений на мировом рынке газа стало падение доли «Газпрома» — там, где компания не могла позволить себе уступить часть рынка поставщикам сжиженного природного газа (СПГ) из США, ей пришлось пересмотреть часть контрактов в пользу покупателей, чтобы не потерять их совсем.

Некоторое падение спроса внутри страны стало результатом обострившейся в последние годы конкуренции между «Газпромом» и другими, более мелкими игроками на внутрироссийском рынке — случился избыток предложения. Основное снижение объёмов добычи произошло как раз у «Газпрома» — у малых конкурентов дела идут относительно хорошо.

Тем не менее в падении добычи есть и косвенная вина санкций. Обстановка неопределённости и ограниченного доступа к зарубежному финансированию заставила отложить (или сильно изменить) ряд многообещающих проектов. Например, корректировке подверглась «Восточная газовая программа», часть масштабной государственной программы развития Дальнего Востока и Восточной Сибири, в рамках которой в регионе должна была появиться огромная газовая сеть. Проект пережил множество задержек и существенные изменения — все это отражает проблемы инвесторов с поиском финансирования.

В глобальной перспективе санкции ударили по планам экспорта российского СПГ — этот рынок был в значительной мере либерализован в России как раз в 2013 году и получил отдельный приоритет.

Самые крупные отменённые проекты

Один из самых заметных результатов санкций — приостановка или полная отмена ряда крупных проектов с участием иностранных компаний. Вот основные:

1) «Университетская-1» — 130 млн тонн нефти и 499 трлн кубометров газа; совместный проект «Роснефти», американской Exxon Mobil и норвежской North Atlantic (дочерняя структура английской Seadrill). После того как компания Игоря Сечина попала под санкции, ей не продали норвежскую буровую установку «West Alpha», которая необходима для работы в регионе, и проект встал;

2) Баженовская свита — 2 трлн тонн нефти (больше, чем добыто в Западной Сибири за последние 50 лет). Предполагалось, что через 20 лет это месторождение станет ключевым в отрасли. Его должны были разрабатывать французская Total и российский «Лукойл». От французов требовалось не столько финансирование, сколько технологии (в частности, горизонтальное бурение); выход Total из проекта означал его конец.

3) Штокмановское месторождение — 3,9 трлн кубометров газа. Над проектом должны были вместе работать «Газпром» и французы из Total. Ещё до введения санкций проект столкнулся с проблемами — как в смысле инвестиций, так и в смысле условий работы. Затраты оценивались в районе $15 млрд — неподъёмная сумма даже в эпоху высоких цен на сырьё. Из всех отменённых проектов этот самый неполитический: французы, скорее всего, нашли удобный предлог выйти из невыгодного для себя дела без риска получить в ответ судебный иск.

Отмена крупных и важных проектов скажется на российской отрасли в будущем, когда добыча на хорошо разработанных месторождениях пойдет на спад.

Запоздалый удар

Снижение доли экспорта углеводородов в структуре ВВП России с 10,8% до 8,6%, отмеченное в отчёте Всемирного Банка, произошло за счёт уменьшения стоимости экспортируемых ресурсов, но не за счёт их количества. Российские компании нарастили экспорт нефти и газа, а конкретно «Газпром» и «Роснефть» вышли в мировые лидеры по экспорту ресурсов. Но уже в этом году российский нефтегазовый сектор, по оценкам самих игроков, экспортирует на 6% меньше, чем в прошлом.

Прямо сейчас действие санкций ощущается слабее, потому что РФ пока не слишком сильно зависит от технически сложных способов добычи нефти. Но неизбежный перенос основной добычи на месторождения трудноизвлекаемой нефти приведет к проблемам, грозящим реальным падением экспорта.

Руководители нефтяных компаний всё чаще задумываются об импортозамещении. Исследование, проведённое Deloitte среди топ-менеджеров российских нефтегазовых компаний, показало, что они ожидают увеличения инвестиций в создание российских аналогов недостающего западного оборудования и в обучение специалистов (скажем, у «Роснефти», в отличие от «Газпрома», есть свой отдел обслуживания).

Принципиальной смены парадигмы при этом не происходит; недостаток импорта из ЕС и США замещается не своей продукцией, а импортом из менее развитых стран: скажем, доля российских заказов у китайского поставщика бурового оборудования Honghua Group уже в 2014-м выросла с 12% до 30%. Но это вполне типичное для Кремля решение не снимает проблему перехода на добычу «трудной нефти» — в «Лукойле», например, считают, что западное оборудование в этом случае нельзя заменить китайским.

Кризис подстегнул развитие старого конфликта между «Газпромом» и другими российскими энергетическими компаниями, которые тоже хотят экспортировать газ за рубеж. Эти компании добывают 27% газа в России, но у них отсутствует полноценный доступ к газотранспортной системе внутри страны. Если санкции останутся в силе надолго, возможна эскалация конфликта «Газпрома» и его конкурентов — в частности, «Роснефти», активно развивающей свой газовый бизнес.

***

Санкции пока не нанесли российскому нефтегазовому сектору никакого колоссального ущерба. Но в сочетании со структурными проблемами отрасли (в первую очередь — технологическая отсталость) они обещают российскому ТЭКу серьёзные неприятности — причём в среднесрочной перспективе.

[…] использованы материалы: http://sputnikipogrom.com/russia/58015/immiment-doom/#.V58MD1JkjIU […]