В этом выпуске: фондовые индексы рушатся, но не до конца, Минэкономразвития прогнозирует еще один год рецессии, Центральный банк во всем обвиняет рубль, Украина возвращается в объятия «Газпрома» и считает дни до дефолта, Александр Ткачев борется с импортным вином, Роспотребнадзор — со стиральным порошком, нефтяники и газовики мечтают о китайских деньгах. Специальный еженедельный доклад только для подписчиков «Спутника и Погрома».

Пять дней, которые не изменили мир

Главная новость недели — безумие, творившееся на фондовых рынках по всему миру. Как мы и писали, сделать однозначные выводы относительно будущего мировой финансовой системы по итогам торгов в понедельник не получилось.

Безумие наглядно

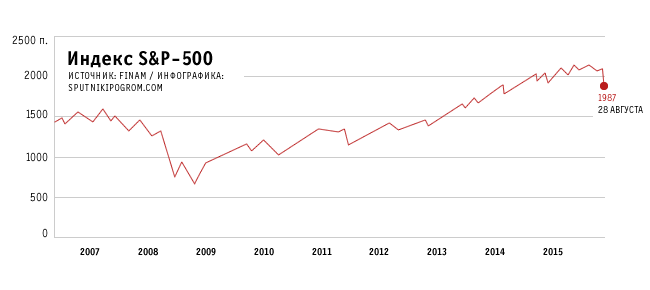

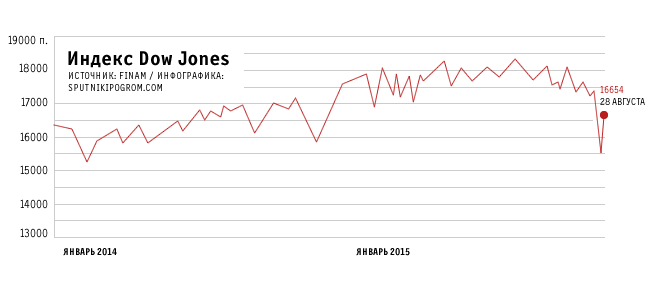

Так, на открытии торгов индекс S&P-500 рухнул сразу на 4% или 98 пунктов до 1868 пунктов, потом подрос до 1952 пунктов, затем снова упал до 1893 пунктов. Во вторник торги открылись ростом до 1934 пунктов, закрылись — падением до 1868 пунктов. И только в среду стало понятно, что конец света откладывается: индекс вырос до 1940 пунктов, в четверг он прибавил еще 47 пунктов, отыграв тем самым всё падение понедельника.

В Китае картина была немного иной, и чуда не случилось. К среде индекс Шанхайской фондовой биржи (Shanghai Composite) остановился на отметке 2927 пунктов — уровень декабря прошлого года. Чтобы хоть как-то поддержать рынок, Народный банк Китая объявил о фронтальном снижении ставок по кредитам и депозитам для банков: на 25 базисных пунктов до 4,6% и 1,75% соответственно. Для НБК это снижение стало пятым с ноября прошлого года. В итоге сейчас ставки в китайской экономике находятся на исторических минимумах. Кроме того, регулятор снизил нормы обязательных резервов и в среду влил в систему 140 млрд юаней (21,8 млрд долларов) дополнительной ликвидности. После этого рынок, по-видимому, убедился, что власти не оставят его в беде, и продемонстрировал небольшой рост — на 1% до 3232 в пятницу.

Но этот рост иначе как незначительной коррекцией назвать нельзя. Китайские власти уже демонстрировали в июле готовность поддерживать рынок как рыночными, так и административными мерами, однако долгоиграющей эта помощь так и не стала. Стоило очередной негативной статистике увидеть свет, и ни запрет на продажу акций крупными компаниями, ни миллиардные вливания ликвидности не удержали рынок от падения. Поэтому всему миру был нужен иной, более веский повод для роста. И такой повод оперативно был найден в макроэкономической статистике США: данные о росте американского ВВП во втором квартале года были пересмотрены с 2,3% до 3,7%.

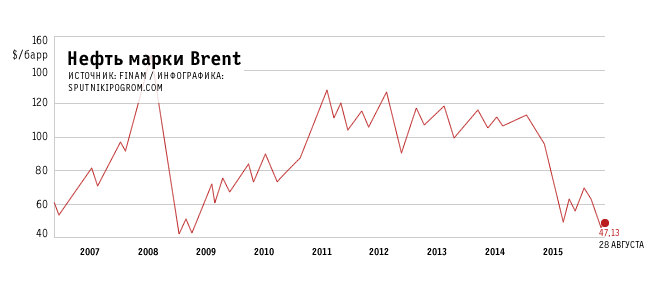

После этого фондовый рынок пришел в чувство и начал расти. Не обошлось и без хороших новостей на нефтяном рынке. Компания Royal Dutch Shell объявила об остановке работы сразу двух нефтепроводов в Нигерии, на которые приходится до 2% мировой добычи. Сообщается, что на нефтепроводы было совершено очередное нападение со стороны Движения за освобождение дельты реки Нигер (MEND). После этого выросли и нефтяные котировки: марка Brent, которая в начале недели опускалась ниже 42 долларов за баррель, теперь торгуется выше 47 долларов.

Итак, безумная неделя закончилась. Впереди еще, конечно, торговый день в США, но едва ли он принесет какие-то неожиданные новости. Самое время подвести итоги и сделать какие-то выводы.

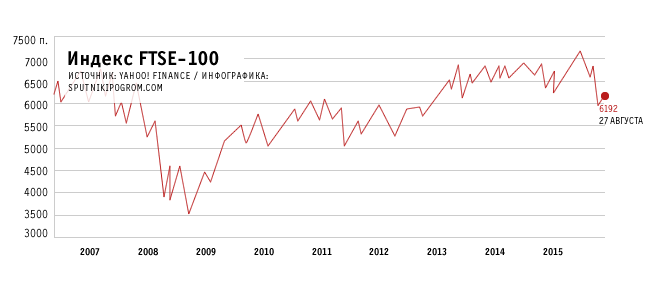

Произошедшее на американских фондовых площадках сейчас больше походит на рядовую техническую коррекцию. Условно говоря, спекулянты и прочие инвесторы слишком привыкли к многолетней стабильности на рынке, распробовали на вкус чуть больший уровень риска, чем смогли потянуть, и увлеклись открытием высокомаржинальных позиций. Произошедшее в пятницу с натяжкой можно назвать «моментом Мински» — ситуацией, когда из-за незначительного проседания котировок срабатывает цепная реакция (а большая часть торгов осуществляется не людьми с крепкими нервами, а роботами) и сыпется весь рынок. Правда, неконтролируемого падения так и не случилось, а значит у системы есть еще запас устойчивости. Другими словами, миф о том, что американская экономика выбралась из кризиса и у роста котировок есть фундаментальные причины, убедительнее, чем нам хотелось бы. Кроме того, неделя паники выглядит как прелюдия к четвертой серии количественного расширения. Сторонников скорого повышения ставки ФРС почти не осталось, и даже глава Федерального резервного банка Нью-Йорка Уильям Дадли заявил, что в свете недавних событий ужесточение монетарной политики видится ему «менее обоснованным». Это логично. Неделя продемонстрировала, что финансовая система прочно подсела на денежную иглу от ФРС. Чтобы рынки не просто росли, но хотя бы не падали, им нужна постоянная подпитка в виде фактически бесплатной ликвидности: если количество денег в системе останется неизменным, их рано или поздно придется перераспределять на другие рынки. Например, выводить из акций и вкладывать в долговые инструменты. Прекрасная иллюстрация — сравнение того же S&P-500, который даже после падения все равно на 30% выше предкризисных пиков 2007 года, с панъевропейским FTSE-100, который за минувшие восемь лет почти не вырос — как и европейская экономика, в принципе.

А значит нам еще рано расслабляться, и все самое интересное только начинается.

Еще двенадцать месяцев

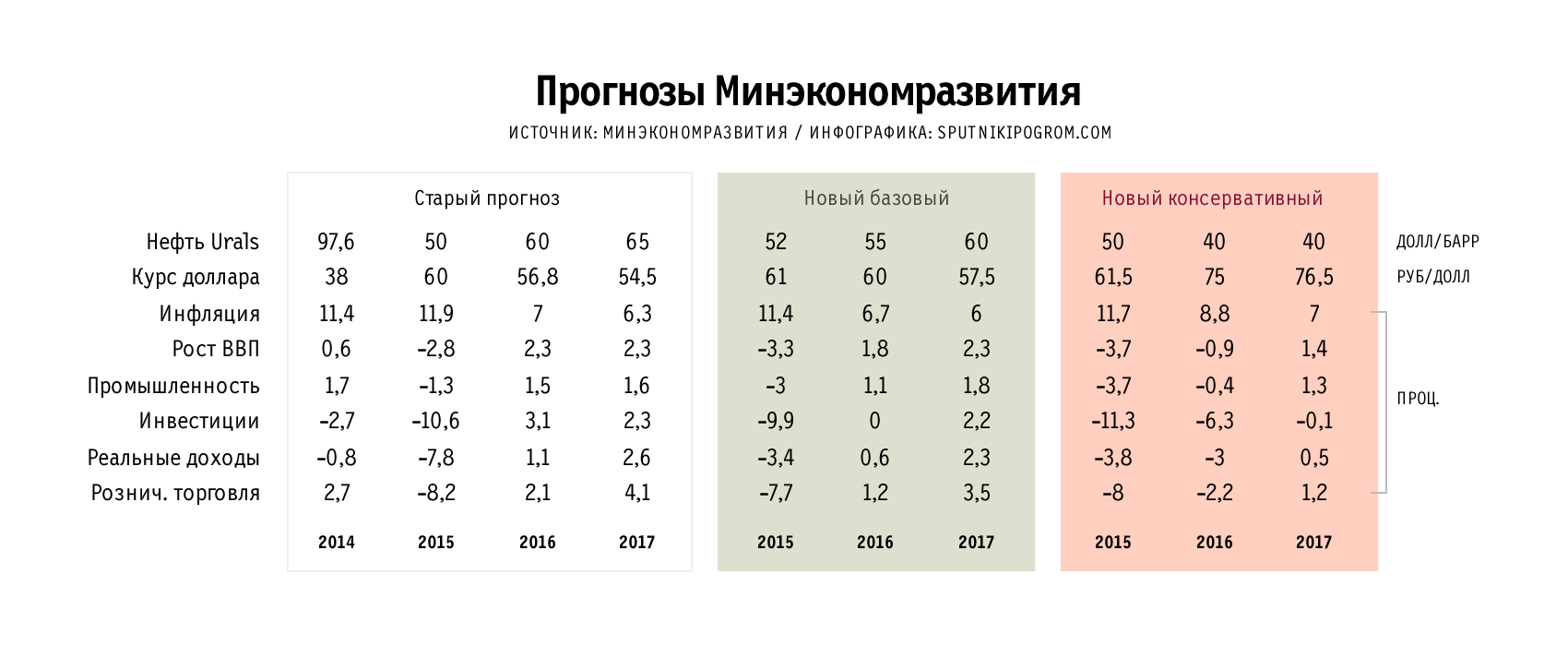

Министерство экономического развития — самое идеальное ведомство в России. Ведь как можно оценить качество его работы? Достаточно просто: если экономическое развитие в стране есть — ведомство работает хорошо, если промышленность валится, русские люди беднеют — из рук вон плохо. Но в современной России эта элементарная логика не работает. Напомним, как менялись прогнозы МЭР относительно будущего отечественной экономики в этом году. В январе как такового прогноза не было; были только страх и растерянность, которые Алексей Улюкаев, глава ведомства, пытался заговорить абстрактными, но проникновенными монологами. Затем появился антикризисный план, на который, несмотря на его аморфность, возлагали большие надежды по вытягиванию экономики из бездны. Но не успели разработчики плана начать его претворение в жизнь, как нефть оттолкнулась от январских 46 долларов за баррель и к началу марта добралась до 62 долларов.

«Ситуация в экономике остается сложной, остается напряженной, но наметились существенные признаки стабилизации. Это касается и инфляции, которая перестала расти по показателю „год к году“ вот уже четыре недели… Проблемы находятся в разрешении, в том числе и с учетом мер, предлагаемых правительством», — говорил тогда господин Улюкаев.

Потом нефть снова упала до порядка 53 долларов за баррель, снова выросла, почти пробив уровень в 70 долларов, рубль укрепился, производство сыров продемонстрировало астрономический прирост, на Петербургский форум приехало в два раза больше иностранцев, чем годом ранее, и у ведомства окончательно сорвало голову от восторга. На то, что промпроизводство в ключевых отраслях, таких как машиностроение или металлургия, падает двузначными темпами, а население стремительно беднеет, никто внимания не обращал — главное ведь, что недельная инфляция в июне снизилась до нуля. Тогда же сотрудники МЭР начали выдавать крайне амбициозные прогнозы, в основу которых легла идея резкого «отскока» экономики в третьем квартале. Совершить этот прорыв изначально предлагалось промышленникам: считалось, что с начала года в их распоряжении накопилось достаточно капитала, который попросту некуда девать. Потом о восстановлении инвестиций стали говорить чуть осторожнее, зато решили, что в третьем квартале рванет потребление — в силу роста номинальных доходов. При этом не делалось по факту ничего, чтобы этот рост стал возможен: не озвучивались толковые экономические программы, не обсуждались на высшем уровне возможные развилки дальнейшего развития страны. Тем не менее, в базовом прогнозе ведомства было написано: в 2015 году ВВП падает на 2,8%, в 2016-м — растет на 2,3%. Исходя из этих оценок, кстати, начал верстаться бюджет 2016–2018.

Наступил третий квартал. Даже далеким от экономики — но близким к реальности — людям стало понятно, что никакого роста — ни инвестиционного, ни потребительского — он не принесет и принести не мог. Прогнозы МЭР рисковали не сбыться, можно было бы говорить о том, что это и не ведомство вовсе, а сборище бездельников и фантазеров. И тогда, словно какой-то ведомственный ангел-хранитель следит за подчиненными Алексея Улюкаева, начали резко и «неожиданно» валиться цены на нефть: начало июля — 63 доллара за баррель, начало августа — 53 доллара, осень мы рискуем встретить с 43 долларами.

В этих условиях МЭР с легкой душой отказалось от всех своих предыдущих наработок и выдало две версии нового прогноза экономического развития на ближайшую трехлетку: базовый и консервативный. Особого смысла в подробном анализе этих прогнозов нет: есть ощущение, что переписаны они будут не раз. Главное, что следует отметить: если президент Казахстана Нурсултан Назарбаев окажется прав, и средние цены на нефть в ближайшие два года не превысят 40 долларов за баррель, выход России из рецессии переносится с 2016 года, как предполагалось ранее, на 2017-й. Вот такая простая математика: пятнадцать долларов за баррель и двенадцать месяцев бедности.

Хотя, конечно, было бы несправедливым обвинять Минэкономразвития в написании одних только прогнозов, теряющих свою актуальность спустя пару месяцев после публикации. На этой же неделе Алексей Улюкаев обратился к Дмитрию Медведеву с просьбой наделить его ведомство правом вето на принимаемые ФАС решения по индексации тарифов (эта функция перешла к антимонопольщикам после поглощения Федеральной службы по тарифам). Улюкаев указал на то, что для целей экономического развития нужно увеличивать не тарифы, а эффективность естественных монополий, и привел весьма красноречивые цифры. По оценкам МЭР, с 2008 года тарифы железнодорожного транспорта выросли на 92%, в энергетике — а 109-127%, на рынке газа — на 78–211%. При этом цены за это же время выросли на 96%.

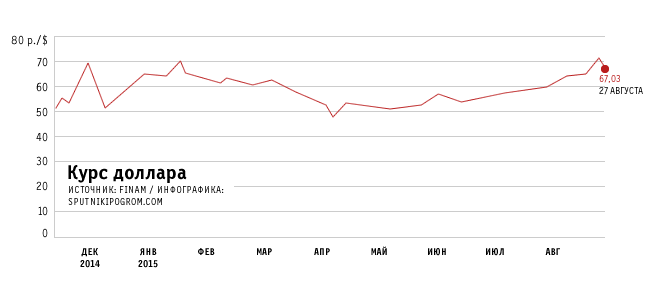

Доллар по сто

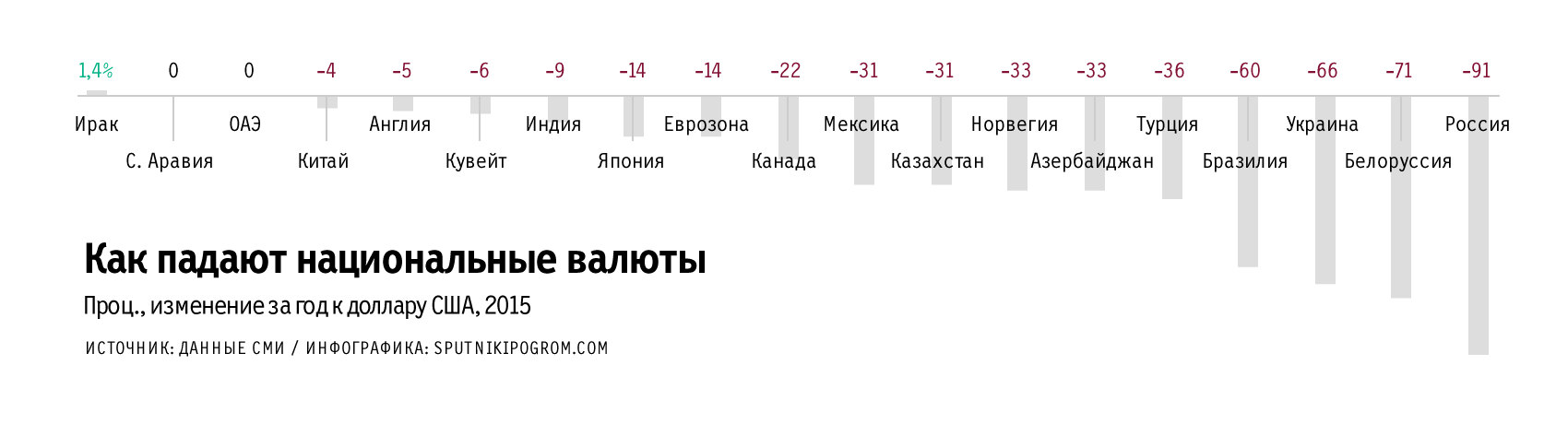

Центральный банк тоже не расслабляется и готовится к худшему. В начале недели сразу несколько российских банкиров поделились с деловыми изданиями крайне занятной рекомендацией регулятора: провести стресс-тесты с учетом курса 100–120 рублей за доллар. Лихо. Трехзначных курсов мы еще не видели. ЦБ тут же поспешил заявить, что ничего подобного он банкирам не советовал. В принципе, это не так уж и важно. Если посмотреть на происходящее с рублем, курс 100 рублей за доллар не кажется таким уж фантастическим. А если сравнить рубль с валютами других стран, картина окажется еще красноречивее — особенно если сделать акцент на нефтяные государства. Совершенно фантастический обвал рубля к доллару на 91% за год, притом что у Казахстана, Азербайджана, Норвегии и Канады — не более 33%. В этих условиях кажется откровенным лукавством попытка ЦБ повесить вину за ослабление рубля на нефтяные котировки. «Действительно, ключевой фактор, который влияет на динамику рубля,— цена на нефть: она волатильна, мы убедились, что она может и падать, может и расти», — говорила Эльвира Набиуллина на совещании у президента в среду, а затем добавляла магическое «Разворот может произойти в любой момент».

Разворота в правительстве, кажется, ждут все. Зато русский человек уже ничего не ждет. Ритейлеры свидетельствуют об очередном росте спроса на бытовую технику и мебель: от 10 до 80% по сравнению с предпоследней неделей августа. Это довольно неожиданно, учитывая что фееричный набег россиян на магазины уже состоялся в декабре и с тех пор доходы населения только сокращаются.

Еще одна важная новость от ЦБ — регулятор может вернуть аукционы годового репо. Впервые они были введены в прошлом году и рассматривались как своего рода замена закрывшихся западных рынков капитала. Сначала валютное репо помогло крупнейшим российским компаниям расплатиться по внешним долгам, затем, когда пик выплат прошел, — подзаработать российским банкам на валютных спекуляциях. В мае ЦБ начал бороться с укреплением рубля: отменил годовые аукционы и начал скупать валюту для пополнения резервов. Сейчас, видимо, пришло время поддерживать рубль и заемщиков: четвертый квартал опять будет напряженным с точки зрения выплат по внешнему долгу. При этом ранее настрой у регулятора был более благостный: сообщалось, что все долги будут покрыты за счет притока в страну экспортной выручки и тратить резервы не придется.

День газовой зависимости

В минувшую пятницу в Минске впервые с мая прошлого года лично встретились главы «Газпрома» и «Нафтогаза» Алексей Миллер и Андрей Коболев. Обсуждали, как несложно догадаться, условия поставок газа в осенне-зимний период. Прожив два летних месяца без российского газа, Украина с удивлением обнаружила, что столь желанный словацкий газ оказался дороже. Переплата в итоге составила 74,5 млн долларов, а газовые хранилища так и не были заполнены: сейчас в них находится порядка 14 млрд кубометров, и чтобы ни «Газпром», ни европейцы не переживали по поводу грядущих перебоев с транзитом, нужно закачать еще около 3 миллиардов. Европейцы хоть и переживают, но виду не подают: ни одна европейская газовая компания, как сообщается, не согласилась заполнять украинские хранилища за свой счет. Так что отдуваться, как водится, придется «Газпрому». Во всяком случае, господин Миллер уже заявил: «Но мы видим, что у Украины денег платить за газ нет». Опыт последних лет приучил нас трактовать подобные высказывания не в том смысле, что если нет денег, не будет и газа, а скорее как прелюдию к сделке в стиле «нет денег — будет скидка». И, судя по всему, июньской скидкой в 40 долларов за кубометр, которой украинцам оказалось мало, дело не обойдется.

О каких-либо конструктивных итогах встречи неизвестно, зато анонимный источник газеты «КоммерсантЪ» сообщил, что Киев попросил Москву забыть всё, что было и вернуться к схеме, которая действовала в 2012–2013 годах. Суть ее заключается в том, что «Газпром» авансом платит Киеву за транзит газа, а «Нафтогаз» эти деньги тратит на заполнение подземных хранилищ. При этом возвращаться к старым схемам взаимодействия «Нафтогаз» хочет выборочно. Всё на тех же переговорах в Минске украинская сторона предложила отказаться от традиционного условия take-or-pay, прописываемого «Газпромом» во всех договорах с конечными покупателями. По нему Украина ежегодно должна покупать у российской монополии 42 млрд кубометров, но в 2014 году было выбрано всего 14,5 миллиарда, в этом ожидается не более десяти.

Особую иронию этим просьбам придает то, что соответствующую заметку «КоммерсантЪ» опубликовал в понедельник, как раз когда Украина отмечала День независимости. Уже вечером «Нафтогаз» выступил с опровержением, заявив, что в Минске вопросы авансовых платежей за транзит не обсуждались.

Украинские долги

Еще одна новость с Украины. Комитет кредиторов страны наконец-то согласился списать часть киевского долга. Об этом сообщает газета Financial Times. В минфине Украины уверяют, что никаких договоренностей пока не достигнуто. Тем не менее, по информации FT речь может идти о 20% украинского долга, принадлежащего кредиторам, входящим в комитет. Состав комитета был обнародован еще в мае, в него вошли всего четыре участника: американские инвестфонды Franklin Advisers, TCW Investment Management Company и T. Rowe Price Associates, а также бразильский инвестбанк BTG Pactual. На четверых им принадлежит всего 8,9 млрд украинских еврооблигаций, при этом весь внешний госдолг страны на 1 апреля составлял 34 миллиарда. Правда, в этой сумме учитывают еще и кредиты Международного валютного фонда, которые Украина хочет не списывать, а наоборот — наращивать. А для этого Киев должен до 2018 года сократить свой долг на 15,3 млрд долларов, а в этом году как-то сэкономить 5,2 миллиарда. Переговоры с кредиторами ведутся с весны и проходят крайне напряженно. Киев изначально требовал списать 40% долга и шантажировал дефолтом, кредиторы настаивали на реструктуризации, а затем согласились списать скромные 5%, так что нынешние 20% можно расценивать как небольшую победу Украины. Между тем вероятность того, что Киев откажется выплачивать долги, всё-таки существует — закон, позволяющий поступить таким образом, был принят и подписан президентом Порошенко в мае. В конце сентября Украине предстоит погасить 500 млн долларов, как раз тогда и может быть принято решение о моратории на выплаты.

Нас в первую очередь интересует судьба 3 млрд долларов, которые Россия заняла Украине еще при Викторе Януковиче и которые должны быть возвращены 20 декабря. Пока что можно не беспокоиться. Во-первых, мораторий на выплаты распространяется только на коммерческие долги, а МВФ — и следом сама Украина — признали российский долг как государственный. Во-вторых, Киев пусть неохотно, но стабильно осуществляет купонные выплаты. Последний раз такая выплата на 75 млн долларов была произведена в конце июня.

Продуктовый геноцид. Глава вторая

Возможно, когда-нибудь всё это закончится, и российские чиновники займутся чем-то полезным, но пока мы вынуждены вновь и вновь рассказывать об очередных безумных запретах. Александр Ткачев, который никак не может решить, кто он — министр сельского хозяйства или продовольственный инквизитор, на этой неделе предложил ограничить ввоз в Россию иностранный виноматериал, обложив его запретительными пошлинами или вовсе запретить. Приводим полную цитату:

«Наши заводы являются, в общем-то, цехами по розливу вина. Это недопустимо. Когда сегодня фермер или крупный кооператив начинает закладывать, а я напоминаю, что окупаемость — 15 лет, проще завезти цистерну или пароход из ЮАР или другой страны, сразу 100 или 1000 тонн… Разлить вино в бутылки, уже здесь в России, но чужое вино… Ну какая конкуренция. Конечно, экономика будет лучше у того, кто воспользовался другим виноматериалом, разлил и продает его под брендом российским. Это недопустимо. Или мы должны поднять таможенные пошлины, причем кратно, и сделать невыгодным завоз виноматериала в Россию, или вовсе закрыть этот источник».

Тут же выяснилось, что более трети всего российского вина производится из импортного сырья. Бизнес-омбудсмен и владелец «Абрау-Дюрсо» Борис Титов и вовсе выступил с апокалиптическим пророчеством: если идея господина Ткачева будет реализована, русские люди встретят этот Новый год без шампанского. По словам Титова, девять из десяти бутылок игристого вина в стране либо импортируются, либо производятся из импортных виноматериалов. Минсельхоз сразу же поспешил заявить, что ни о чем подобном глава ведомства не говорил, а если и говорил, расценивать его слова стоит как долгосрочный стратегический ориентир. Сам Ткачев незамедлительно сменил тон и выступил с новой инициативой — маркировать российское вино, произведенное из импортных виноматериалов, соответствующим образом:

«Именно написать: вино произведено или разлито на российском винзаводе из, условно, аргентинского, чилийского, молдавского виноматериала и так далее».

На самом деле, можно было бы, конечно, и запретить — раз уж российские чиновники не видят развития российского агропрома без пещерного протекционизма. Смущает только один момент: озвучивает все эти запреты человек, жена которого, Ольга Ткачева, владеет молодым винодельческим хозяйством под Геленджиком «Шато де Талю», а другим членам семьи принадлежит холдинг «Агрокомплекс», получивший с 2004 по 2011 год 1,3 млрд рублей субсидий из федерального бюджета. Как тут не вспомнить историю с субсидиями для фастфуда «Едим дома» Юлии Высоцкой, жены режиссера Андрея Кончаловского, брата режиссера Никиты Михалкова.

Чистота нации

Но не только продовольственными запретами славятся российские чиновники. В понедельник отечественные ритейлеры начали зачищать полки от бытовой химии. Причина — проверка Роспотребнадзора, который обнаружил, что часть моющих средств и стиральных порошков в российских магазинах не соответствует санитарным нормам — слишком токсичны. Список попавшей в немилость продукции невелик: от силы десяток наименований. Среди производителей — Procter&Gamble, Colgate-Palmolive, Werner&Mertz, Henkel и другие. Учитывая санкционное безумие, которое волной накрыло Россию, в общественном сознании уничтожение продовольственной контрабанды и изъятие стиральных порошков сразу же превратились в звенья одной цепи. Дополнительным аргументом в пользу такой ассоциации стал тот факт, что больше всего досталось от Роспотребнадзора Henkel — иностранцам, пусть и локализовавшим производство в России. Были изъяты из продажи сразу три средства Henkel: «Вернель Весенняя свежесть», «Персил Эксперт Сенсетив» и «Пемос детский». А завод компании в Перми даже удостоился визита сотрудников Роспотребнадзора. Весьма удивительная избирательность, учитывая что у Henkel есть еще предприятия в Тольятти, Энгельсе и Тосно. Кроме того, в «черном списке» оказалась продукция петербургской «Невской косметики» и «ЕСП-Контракт ГмБХ», расположенного в Московской области, но до них проверяющие пока не добрались.

https://www.youtube.com/watch?v=44FKQ9OtssQ

Конечно, речь может идти об иррациональном творческом развитии общеполитического тренда на уничтожение всего иностранного отдельными ведомствами, может — о рядовой плановой проверке Роспотребнадзора. Скорее всего, и того и другого примерно поровну. Есть в этой истории немного юмора — особенно рефлексии заскучавшего мещанина на тему соды, горчицы и «Как жить без Fairy?». Вообще же произошедшее хорошо тем, что позволяет задаться двумя вопросами. Первый — какой имидж у, казалось бы, самого близкого к русским людям ведомства? Ответ — совершенно ужасный, в чем Роспотребнадзор должен благодарить своего предыдущего начальника Геннадия Онищенко. Второй — какая доля на российском рынке бытовой химии принадлежит иностранным производителям. Ответ — 75%. На первом месте Procter&Gamble (37,1%), на втором — Henkel (21%). Вот вам и еще одно наблюдение в копилку мечтаний об импортозамещении.

Острая нехватка денег

У отечественного нефтегаза все по-прежнему: нефть и газ есть, а денег остро не хватает. На этой неделе стало известно, что «Новатэк» почти нашел четвертого инвестора для «Ямал-СПГ» — своего амбициозного проекта, который должен стать крупнейшим экспортером сжиженного газа мощностью 16,5 млн тонн сжиженного природного газа в год, если будет завершен. Ключевое слово — если. Первые договоренности о строительстве завода по сжижению газа на базе Южно-Тамбейского месторождения на Ямале появились еще в 2013 году, но с тех пор инвесторы — помимо «Новатэка» с 60% в проекте участвуют Total и китайская CNPC, у каждой по 20% — не могут решить вопросы с финансированием. Дело в том, что к середине прошлого года почти весь СПГ был законтрактован, а консорциум банков, которые будут предоставлять проектное финансирование, — сформирован, однако «Новатэк» попал под санкции и оказался отрезан от западных рынков капитала. Сразу стало понятно, что «Ямал-СПГ», который, к слову, оценивается в порядка 27 млрд долларов, будет ярким примером набившего уже сейчас оскомину финансового разворота на восток: деньги на него должны были выделить китайские и российские банки. На сегодняшний день консорциум, который будет организовывать проектное финансирование, состоит из Сбербанка, Газпромбанка, Внешэкономбанка, а также китайских China Development Bank и China Eximbank. В апреле 2015 года в проект уже было вложено порядка 10 млрд долларов средств акционеров, из Фонда национального благосостояния «Новатэк» получил 150 млрд рублей, но чтобы добиться согласия от китайцев, потребовалось привлечь четвертого инвестора. Искали среди японских, китайских, корейских и индийских компаний — тех, кто в конечном итоге мог бы стать покупателем самого СПГ; в какой-то момент считалось, что в проект войдет ВЭБ, в итоге опять помогли друзья-китайцы. Еще в ноябре 2014 года председатель КНР Си Цзиньпин заявил о создании Фонда Шелкового пути — того самого, который, если Россия не поторопится, надолго выкинет ее из лиги ключевых транзитных держав Евразии. Сегодня именно Фонд Шелкового пути готовится приобрести в «Ямал-СПГ» 9,9%. Этот пакет оценивается в 1,4 млрд долларов, у «Новатэка» в итоге остается блокирующая доля.

В аналогичной ситуации находится «Газпром». Монополия никак не может договориться с Китаем о поставках газа по трубопроводу «Алтай», что однако не мешает ей обсуждать с китайцами еще и третий контракт. Речь идет о поставках с Дальнего Востока («Сила Сибири» и «Алтай» ориентированы на Восточную Сибирь), конкретно — с Киринского блока на шельфе Сахалина. Южно-Киринское месторождение, напомним, в начале месяца удостоилось чести попасть под санкции США. В результате фактически было сорвано сотрудничество «Газпрома» с Shell, предполагавшее подводную разработку месторождения и запуск третьей очереди совместного СПГ-завода. Теперь «Газпром» предлагает Китаю войти в проект — то ли вместо Shell, то ли вместе с англо-голландской компанией. Но если «Новатэку» Китай нужен для того, чтобы обеспечить финансирование «Ямал-СПГ», то «Газпрому» всё-таки больше необходимы технологии и оборудование для подводной добычи. А такового, к сожалению, у КНР нет — только у американцев.

Еще одна новость — от «Роснефти» (какой дайджест может обойтись без Игоря Сечина). И тоже речь идет о привлечении иностранных инвесторов в разработку российских месторождений. На этой неделе Владимир Путин встретился на авиационном салоне МАКС-2015 с наследным принцем эмирата Абу-Даби Мухаммедом ан-Нахайяном — по совместительству он еще и заместитель главнокомандующего вооруженных сил Объединенных Арабских Эмиратов. На этой встрече в числе прочего обсуждали возможность вхождения эмиратского инвестфонда Mubadala Petroleum сразу в два проекта «Роснефти» — по освоению Среднеботуобинского и Верхнечонского месторождений. Оба месторождения достались «Роснефти» в наследство от ТНК-ВР. В свое время под покупку компании «Роснефть» заняла в западных банках около 31 млрд долларов и в итоге осталась со множеством привлекательных активов и долгов — но совершенно без денег для разработки месторождений. Этим отчасти и объясняется фантастическая активность Игоря Сечина по выбиванию из правительства денег, льгот и преференций, а также поиску партнеров-соинвесторов.

Итого:

Неделя опровержений: фондовые рынки все-таки не обрушились, хотя очень старались, ЦБ не говорил, что доллар будет стоить 100 рублей, Александр Ткачев не предлагал запретить иностранные виноматериалы, Украина не просила «Газпром» выдать ей аванс за транзит газа, Минэкономразвития не обещало, что все будет хорошо.

[…] Экономика за неделю: рецессия не остановится, доллар по сто рублей, порошок, уходи! […]

[…] валют тоже оказалось скромнее, чем в России (см. «Доллар по сто»). Очень странно: вроде бы нефть во всех странах […]